Пенсия ИП — это отдельный вид гарантированных выплат от государства для представителей частного бизнеса. Порядок расчета размера выплат, а также алгоритм определения страхового стажа индивидуальных предпринимателей практически не отличается от общепринятых норм. Но есть несколько нюансов.

Частный бизнес: право на пенсию

Индивидуальные предприниматели — это граждане, которые решили отказаться от наемного труда и самостоятельно ведут свою предпринимательскую деятельность. Бизнесмен, как и простой наемный специалист, обязан уплачивать взносы на страховое обеспечение.

Ключевая разница в том, что за наемника взносы исчисляет и уплачивает организация-работодатель. Причем фирма обязана производить отчисления ежемесячно. А ИП эти самые взносы обязан уплачивать самостоятельно.

Расчет с бюджетом по взносам за себя ИП производит один раз в год — с этих взносов в дальнейшем исчисляется пенсия у ИП без работников, а если предприниматель нанимает работников, то на него возлагаются все обязанности работодателя.

Вывод: ИП — это такое же застрахованное лицо, и значит, имеет такое же право на получение денег от государства при достижении определенного возраста.

Возрастные рамки для бизнесменов аналогичны общепринятым. До 01.01.2019 женщина-предприниматель имела право обратиться за выплатами уже при достижении 55 лет, а мужчина на пять лет позже, только в 60. В 2018 Правительство РФ приняло решение о повышении пенсионного возраста на пять лет. По завершении реформы обратиться за назначением пенсии женщины смогут при достижении 60 лет, а мужчины — 65.

Особенности расчета пенсии

Действующий порядок, как рассчитывается пенсия для ИП, определяется четырьмя основными показателями:

- Страховой стаж. Суммарное количество отработанных лет. Подтверждение стажа для ИП имеет нюансы, так как частники не заводят трудовые книжки самим себе. В 2020 необходим минимальный стаж для назначения выплат – 11 лет. Показатель постепенно растет и составит 15 лет в 2025 году.

- Индивидуальный пенсионный коэффициент. О том, что это такое, мы рассказывали в специальной статье «Что такое индивидуальный пенсионный коэффициент». В 2020 г. минимальные пенсионные баллы для ИП – 18,6 балла. Показатель увеличивается ежегодно на 2,4 балла, к 2025 он станет равным 30 баллам. ИП может заработать за год 2 балла, если платит только фиксированные взносы, в случае превышения его дохода суммы 300 тысяч, баллы рассчитываются по общеустановленной формуле.

- Пенсионный возраст. В 2020 году это 61 для мужчин и 56 для женщин. Для многих категорий граждан предусмотрены дополнительные льготы в виде досрочного оформления на заслуженный отдых. ИП — не исключение. На время 2019-2020 гг. установлена возможность выхода женщинам в возрасте 55 лет, а мужчинам в возрасте 65 лет, если у них накоплен страховой стаж 37 и 42 соответственно.

- Льготы. Если гражданин имеет льготы, которые закреплены на законодательном уровне, то независимо от статуса и вида деятельности ему положена пенсия досрочно.

На ИПК индивидуального предпринимателя влияют не только периоды предпринимательской деятельности, но и некоторые другие: служба в армии, декретный отпуск, воспитание и уход за ребенком-инвалидом и прочее. За них начисляется определенное количество баллов, но в страховой стаж эти периоды не входят.

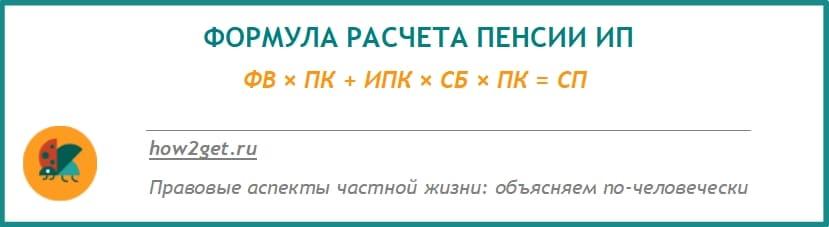

Формула расчета

Точно предсказать, как начисляют пенсию ИП в каждой конкретной ситуации, невозможно, получится лишь прикинуть приблизительный ее размер. Ведь результат зависит не только от количества баллов и общего значения стажа, но и от законодательных норм. Чиновники вносят коррективы ежегодно, изменяя условия и порядок исчисления. Последним нововведением стало объявление о повышении возраста выхода на пенсию. Кроме того, изменяется и стоимость пенсионных баллов в сторону увеличения.

Для исчисления размера выплат используется следующая формула:

где:

- ФВ — это утвержденная действующим законодательством фиксированная выплата, в 2020 г. она равна 5886 рублей;

- ПК — это персональный повышающий (премиальный) коэффициент, который назначается, если ИП обратился в ПФР после наступления пенсионного возраста, то есть отложил выход на заслуженный отдых и продолжил трудиться;

- ИПК — сумма накопленных баллов за период трудовой деятельности гражданина-предпринимателя;

- СБ — это фиксированная стоимость одного балла, в 2020 она равна 93 рубля.

Как подтвердить стаж предпринимателя: документы для ПФР

Основная проблема всех частников — это подтверждение периодов своей деятельности, так как для ИП не выписывают трудовую книжку — ее попросту некому оформлять. Следовательно, подтвердить отработанные периоды придется иным способом. Какие документы рекомендуется предоставить в ПФР:

- Паспорт — этот документ обязателен для всех граждан.

- Свидетельство о регистрации ИП из ФНС (если есть, сейчас уже их не выдают).

- Выписка из ЕГРИП.

- СНИЛС.

- Свидетельство о рождении детей.

- Военный билет;

- другие документы, при необходимости.

Обычно в Фонде есть все данные об уплаченных страховых взносах, они учитываются на индивидуальном счету застрахованного лица, будь он предприниматели или простой работник. Кроме того, сотрудники ПФР должны запросить данные о регистрации ИП в ФНС России по каналам межведомственного взаимодействия. Сопутствующие же документы необходимы для подтверждения так называемых нестраховых периодов, за которые положены дополнительные баллы (рождение детей, служба в армии, уход за нетрудоспособными родственниками).

Если в течение жизни предприниматель трудился по найму, то ему придется подготовить дополнительный пакет документов:

- Трудовая книжка.

- Трудовые, авторские, гражданско-правовые и прочие договоры.

- Справки и иные формы документов.

Также представители ПФР вправе затребовать сведения о размере заработной платы у бывших работодателей.

Входит ли отпуск по уходу за ребенком в стаж для пенсии

В страховой стаж включается период ухода за ребенком до 1,5 лет ОДНОГО из родителей. Чтобы его зачли в стаж, предприниматель обязан предоставить сведения о втором родителе.

В страховой стаж включается время ухода за каждым ребенком предпринимателя, но не более 6 лет в общей сложности. Для подтверждения необходимо предоставить в Пенсионный фонд обосновывающие документы:

- Свидетельство о рождении ребенка,

- паспорт,

- справка из жилищных органов о совместном проживании с ребенком

- и др.

Входит ли служба в армии в стаж ИП

Особенных условий для учета времени службы в армии для индивидуальных предпринимателей не установлено. Период прохождения службы в армии включается в страховой стаж для назначения пенсии в соответствии с пунктом 1 части 1 статьи 12 Федерального закона 400-ФЗ. Подробнее читайте в отдельном материале.

Есть ли северные надбавки у ИП

Тем, кто работал в районах Крайнего Севера и приравненных к нему районах, российское законодательство устанавливает льготное пенсионное обеспечение. У них и размер выплат выше, и возраст выхода ниже. Возникает вопрос: учитывается ли работа предпринимателя в северных районах?

Законодательство позволяет учесть работу предпринимателем при льготном назначении северной пенсии. Для этого ИП следует подтвердить что он вел деятельность именно в районах Крайнего Севера. Только факта регистрации в этих областях недостаточно (предприниматель вправе встать на регистрационный учет в одном регионе РФ, а вести бизнес в другом).

Подтверждением ведения деятельности в северных областях станут:

- Справки налоговых или государственных органов, подтверждающих ведение деятельности в этой местности;

- уведомление о постановке на учет по месту ведения деятельности;

- договоры аренды помещений, по адресам которых велась деятельность и др.

В периоды работы в северных районах ИП обязан делать отчисления страховых взносов в ПФР. Только в этом случае северный стаж учтут.

Как ИП увеличить пенсию

При расчете учитываются только периоды, в которые предприниматель работал легально и платил за себя страховые взносы. От стажа и суммы уплаченных взносов зависит размер выплат. Если он получается маленьким, то для его повышения существует несколько путей:

- Если минимального стажа недостаточно, его можно купить. Такие правила установлены Федеральным законом 167-ФЗ от 15.12.2001. Для этого следует вступить добровольное в пенсионное страхование и уплатить требуемые взносы за каждый год. Купить получится только половину требуемого стажа. В 2020 минимальный стаж составляет 11 лет, значит, купить – максимум 4 года.

- Заключить договор с НПФ и формировать дополнительную пенсию с их помощью.

- Отсрочить выход на пенсию. Более позднее обращение за назначением пенсии позволяет увеличить ее размер. Например, если обратиться не в 60 лет, а в 70, то она вырастет более чем в два раза. Повышающие коэффициенты установлены в зависимости от момента обращения за пенсией и приведены в приложениях 1 и 2 к 400-ФЗ.

Пример расчета

Существующая сейчас расчетная формула пенсии сложна. Попробуем разобраться, как считать пенсию для ИП в России, на конкретном примере.

Предположим, ИП уплачивает взносы на пенсионное страхование в минимальном обязательном размере. За 2019 г. он заработал 1 млн.руб. При обращении за пенсией его стаж составит 40 лет. Предположив, что отчисления его будут аналогичными на всем протяжении трудовой деятельности, мы получим следующие результаты:

- Сумма взносов, уплаченных за 2019 равна: 29 354 + (1 000 000 — 300 000) х 1% = 36 354 руб.

- Максимальная величина взноса учитываемого при расчете пенсии за год составляет: 1 150 000 х 16% = 184 000 руб.

- Индивидуальный коэффициент за 2019 равен: 36 354 / 184 000 х 10 = 1,98

- Через 40 лет при тех же условиях ИПК равен 1,98 х 40 = 79,2

- Сумма пенсии в месяц получится равной: 5334,19 + 87,24 х 79,2 = 12 243,60 руб.

Чтобы не проводить такие сложные расчеты, используйте Пенсионный калькулятор с официального сайта ПФР. Если заложить те же исходные данные (то есть 40 лет стажа и годовая зарплата 1 млн.руб.) для наемного работника, то сумма пенсии составит более 30 тыс.руб. Связано это с тем, что с той же суммы дохода работника работодатель за год заплатит в ПФР 220 000 руб. Следовательно, уплачивая минимальный взнос в ПФР, предприниматель не заработает себе большую пенсию.

Об авторе статьи

- Бухгалтер-эксперт, опыт практической работы - более 15 лет.

Автор статей в интернет-СМИ по бухгалтерии, налогам, кадровым вопросам.

Последние публикации автора

- 19.03.2024ДеньгиМатериальная помощь в связи со смертью родственника в 2024 году

- 12.03.2024ПенсияКак отказаться от пенсионных отчислений по закону? Ведь до пенсии доживут не все

- 09.02.2024МедицинаКак пенсионеру оформить инвалидность

- 08.02.2024Льготы. КомпенсацииМатериальная помощь малоимущим семьям: на что можно рассчитывать в 2024 году

Нажимая на кнопку "Отправить", я принимаю условия Пользовательского соглашения.