Декларацию о продаже автомобиля физическим лицом подают по форме 3-НДФЛ. Но доход от такой сделки нужно декларировать не всегда. Разбираемся с нюансами.

Скачать бесплатно бланк налоговой декларации на продажу машины в пдф

Скачать бланк декларации о продаже автомобиля 2022 для физических лиц в эксель

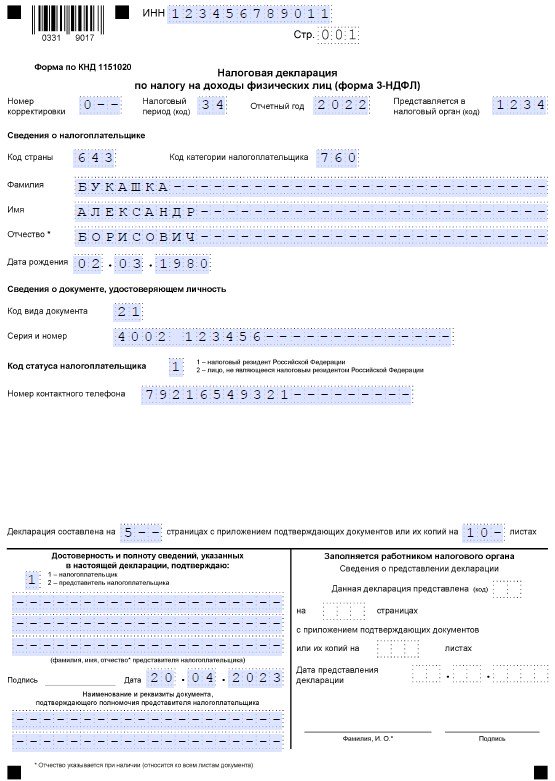

Скачать налоговую декларацию на продажу автомобиля менее 3 лет, заполненную в пдф

Декларация 3-НДФЛ утверждена Приказом ФНС России № ЕД-7-11/903@ от 15.10.2021. Форму на 2023 год обновили Приказом ФНС № ЕД-7-11/880@ от 29.09.2022. Ее используют для декларирования доходов, полученных в 2022 г. Давайте рассмотрим, как заполняется налоговая декларация о продаже автомобиля в 2023 г., и разберемся, какие новшества в ней появились.

Что такое 3-НДФЛ и зачем она нужна

3-НДФЛ — это декларация, в которой физические лица отчитываются о своих прибылях для уплаты НДФЛ или оформления налогового вычета (НВ).

Логика законодателя простая: получил деньги — уплати причитающееся государству. Налоговые доходы, по правилам, должны идти на социальную сферу, обустройство нашей жизни, культуру, медицину, образование и прочие блага, которыми мы, как граждане России, можем пользоваться. Для организаций есть похожий сбор — на прибыль. Но это тема для отдельного материала, а сегодня мы остановимся подробно на правах и обязанностях частных лиц относительно сборов в пользу государства.

Налог на доходы физических лиц (мы часто называем его подоходный налог) — это основной налог, который уплачивает государству гражданин из заработанных или полученных денег. Его сумма исчисляется в процентах от общих поступлений. По базовым правилам, для граждан России он составляет 13%, а для иностранцев и нерезидентов (граждан, которые провели в России меньше 183 дней в году) — 30%. Есть и несколько других процентных ставок, но они применяются не так часто. Отдельно укажем выигрыши в лотереи — по ним надо заплатить 35% (статья 224 НК РФ).

Обновленная налоговая декларация при продаже автомобиля в 2023 году состоит из 16 листов:

- титульный лист декларации;

- раздел 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета»;

- приложение к разделу 1 «Заявление о распоряжении путем возврата сумм денежных средств, формирующих положительное сальдо единого налогового счета»;

- раздел 2 «Расчет налоговой базы и суммы налога по видам доходов»;

- приложение 1 «Доходы от источников в Российской Федерации»;

- приложение 2 «Доходы от источников за пределами Российской Федерации, а также расчет профессиональных налоговых вычетов, установленных п. 2, 3 ст. 221 НК РФ, и авансовых платежей, исчисляемых в соответствии с п. 7 ст. 227 НК РФ»;

- приложение 3 «Доходы, полученные от предпринимательской, адвокатской деятельности и частной практики»;

- приложение 4 «Расчет суммы доходов, не подлежащей налогообложению»;

- приложение 5 «Расчет стандартных и социальных НВ, а также инвестиционных НВ, установленных статьей 219.1 НК РФ»;

- приложение 6 «Расчет имущественных НВ по доходам от продажи имущества и имущественных прав, а также НВ, установленных абз. 2 пп. 2 п. 2 ст. 220 НК РФ»;

- приложение 7 «Расчет имущественных НВ по расходам на новое строительство либо приобретение объектов недвижимого имущества»;

- приложение 8 «Расчет расходов и вычетов по операциям с ценными бумагами и производными финансовыми инструментами (ПФИ), а также по операциям, осуществленным в рамках инвестиционного товарищества»;

- расчет к приложению 1 «Расчет дохода от продажи объектов недвижимого имущества»;

- расчет к приложению 5 «Расчет социальных налоговых вычетов, установленных пп. 4 и 5 п. 1 ст. 219 НК РФ, и инвестиционного НВ, предусмотренного пп. 2 п. 1 ст. 219.1 НК РФ».

Титульный лист, разделы 1 и 2 и приложение 1 декларации обязательны для заполнения. Остальные приложения заполняются в зависимости от цели подачи этого отчета в ФНС.

В чем новшества 3-НДФЛ образца 2023 года

Титульный лист остался прежним, обновили только штрихкоды. Кроме того, кодировку поменяли на всех листах декларации.

Еще одно важное изменение — теперь в составе декларации 3-НДФЛ плательщик сможет подать заявление о распоряжении путем возврата сумм, формирующих положительное сальдо ЕНС (п. 1 ст. 79 НК РФ). Заявление о зачете переплаты в составе 3-НДФЛ больше не заполняют. Переплату разрешают зачесть отдельным заявлением или просто оставить свободные деньги на ЕНС (ст. 78 НК РФ). В таком случае налоговики сами зачтут их в счет текущих обязательств, когда наступит срок уплаты (п. 8 ст. 45 НК РФ). Напоминаем, что с 2023 года НДФЛ перечисляют в составе единого налогового платежа.

В заявлении о возврате — приложении к разделу 1 декларации — теперь заполняют:

- стр. 010 — сумму к возврату;

- стр. 020 — БИК банка;

- стр. 030 — код вида счета: текущий или депозитный;

- стр. 040 — номер счета.

Название банка и Ф.И.О. получателя денег из бюджета указывать не надо.

Есть и другие изменения:

- в новый раздел 2 добавили строку 170 — в ней указывают сумму налога, возвращенную или зачтенную по НВ в упрощенном порядке;

- в приложении 2 в строке 090 добавили код освобождения — 4. Этот код обозначает доходы в виде полученных в 2022 году в собственность имущества или имущественных прав от иностранной компании, для которой налогоплательщик являлся контролирующим лицом или учредителем на 31.12.2021. Такие поступления освобождаются от НДФЛ при выполнении определенных условий (п. 60.2 ст. 217 НК РФ). Кроме того, дополнили порядок заполнения стр. 010 «Код страны источника выплаты». Вы сможете указать код страны, чьим налоговым резидентом является эмитент ценных бумаг, по которым выплачивают доход;

- в приложении 5 в п. 3 добавили стр. 171 для нового соцвычета на спорт (пп. 7 п. 1 ст. 219 НК РФ).

Кто и в каком случае сдает 3-НДФЛ

Декларацию обязаны подавать ежегодно следующие лица:

- индивидуальные предприниматели на общей системе налогообложения;

- нотариусы, занимающиеся частной практикой;

- адвокаты, учредившие адвокатский кабинет;

- иностранные граждане, работающие в России на основании патента.

Остальные граждане, налоги с зарплаты которых перечисляет государству работодатель, должны сдавать декларацию только при получении дополнительного дохода:

- от вознаграждений за оказание услуг, по договору найма, от аренды имущества;

- от продажи имущества, которое было в собственности менее 3 лет;

- от заграничных источников;

- от выигрыша в лотерею;

- от вознаграждений, которые получают наследники авторов произведений науки, литературы, искусства, изобретений;

- от предмета дарения.

Кроме того, 3-НДФЛ подают, чтобы получить налоговый вычет, к примеру, имущественный за покупку жилья или социальный за лечение, обучение, занятия спортом. Если заявляете НВ, срок отправки декларации не ограничен.

Мы подробно рассмотрим подачу декларации при продаже автомобиля. Чуть ниже вы узнаете, как ее заполнять построчно, и сможете скачать бланк налоговой декларации в 2023 году на продажу машины для заполнения.

Правила подачи декларации

Все данные, которые вносятся в отчетность, должны подтверждаться документами, копии которых следует приложить к отчету. Для удобства заполните в свободной форме реестр, в котором перечислите все приложения.

Декларацию допускается подать в территориальную инспекцию Федеральной налоговой службы по месту регистрации несколькими способами:

- лично или через представителя по доверенности;

- по почте заказным письмом с описью вложения;

- по интернету из личного кабинета налогоплательщика.

Налогоплательщик сможет скачать бланк декларации 3-НДФЛ 2023 на налоговый вычет за лечение, покупку квартиры или продажу имущества на официальном сайте ФНС www.nalog.gov.ru.

Срок подачи

Налоговая декларация 3-НДФЛ за 2022 год подается в ИФНС по месту регистрации плательщика. Установлены следующие сроки подачи:

- при декларировании доходов документы необходимо сдавать до 02.05.2023: 30.04.2023 выпадает на воскресенье, сдачу переносят на следующий рабочий день;

- срок подачи отчетности для оформления налогового вычета не ограничен определенной датой, но важно помнить, что вы получите его только за три предшествующих года.

Отчет признается сданным своевременно, если отправлен почтой до 24:00 часов последнего дня.

Как заполнить 3-НДФЛ при продаже автомобиля

Подавать декларацию в налоговую инспекцию и уплатить налог вы должны только в том случае, если авто было в вашей собственности менее 3 лет. Если более, то ничего подавать и уплачивать после продажи не нужно.

Но есть и приятное: по этой сделке разрешено получить налоговый вычет, правда, только в пределах 250 000 рублей. Это сумма от продажи машины, вычет же равен 250 000 × 13% = 32 500 рублей.

Для декларирования доходов от продажи машины надо заполнить такие листы:

- титульный;

- раздел 1 — сведения о сумме налога к уплате или к вычету;

- раздел 2 — расчет базы по подоходному налогу;

- приложение 1 к разделу 2 — налогооблагаемые доходы;

- приложение 6 к разделу 2 — имущественные вычеты.

Сначала заполняется часть с расчетами, а потом на их основе — разделы 1 и 2.

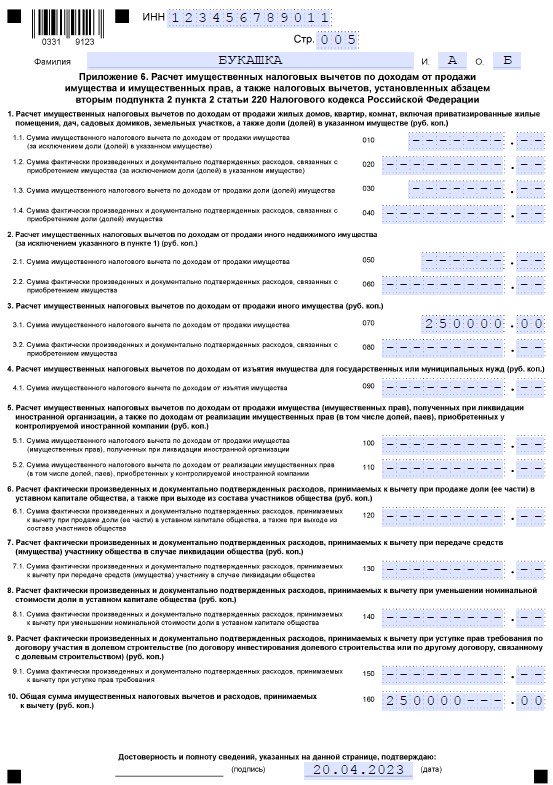

Заполняем приложение 6

Построчно:

- в пункте 3.1 (строка 070) посчитайте сумму налогового вычета. Напомним, что предел базы для вычета при продаже автомобиля — 250 000 рублей (то есть 32 500 рублей). Также вычет не превышает полученную от продажи сумму;

- в пункте 10 (строка 160) посчитайте общую сумму налоговых вычетов.

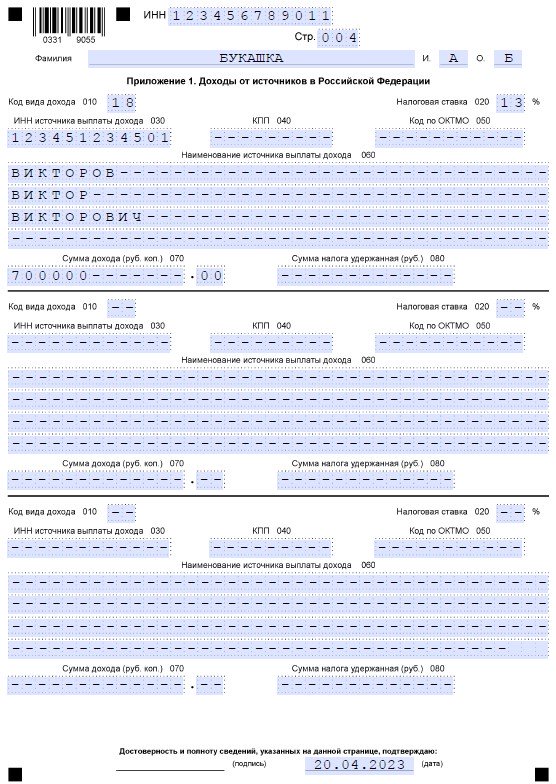

Заполняем приложение 1

Построчно:

- строка 010 — укажите код дохода. Для продажи авто — 18;

- строка 020 — выберите налоговую ставку. По общему правилу, это 13% — для резидентов и 30% — для нерезидентов;

- в строках 030-060 пропишите сведения о покупателе автомобиля. Ваша задача — внести информацию корректно: ИНН и Ф.И.О. физлица либо ИНН, КПП, ОКПО и название организации;

- строка 070 — напишите сумму дохода от продажи автомобиля.

Теперь переходим к разделам 1 и 2.

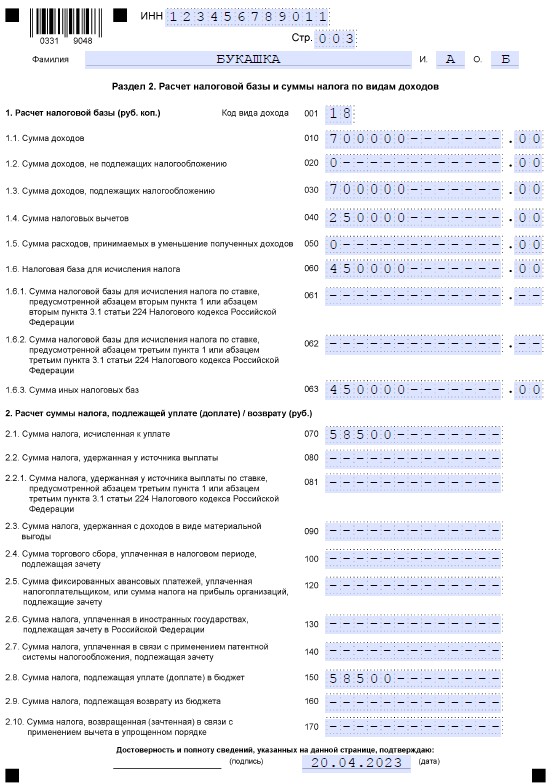

Заполняем раздел 2 декларации 3-НДФЛ при продаже автомобиля

При продаже автомобиля следует заполнить следующие строки:

- 001 «Вид дохода» — поставьте 18;

- 010 и 030 — скопируйте значение из строки 070 приложения 1, это сумма дохода от продажи;

- 040 — скопируйте цифру из строки 070 приложения 6, это сумма налоговых вычетов: важно, чтобы значение в строке 040 не превысило значение по строке 030;

- 060 — укажите налоговую базу по НДФЛ, для этого цифру из строки 040 вычтите из значения в строке 030: если в итоге у вас получится отрицательное число, то в строке 060 ставьте 0;

- 070 — напишите рассчитанный НДФЛ;

- 150 — пропишите сумму подоходного налога к уплате в бюджет.

Обратите внимание, что мы рассматриваем ситуацию, когда декларацию подают только по случаю продажи автомобиля с применением налогового вычета. Если в вашем случае в отчете будут и другие доходы и вычеты (например, социальные), то возможны отклонения от описанного алгоритма.

Узнать, как оформляется декларация 3-НДФЛ в других случаях, и скачать бланк вы можете в статье «Как заполнить 3-НДФЛ».

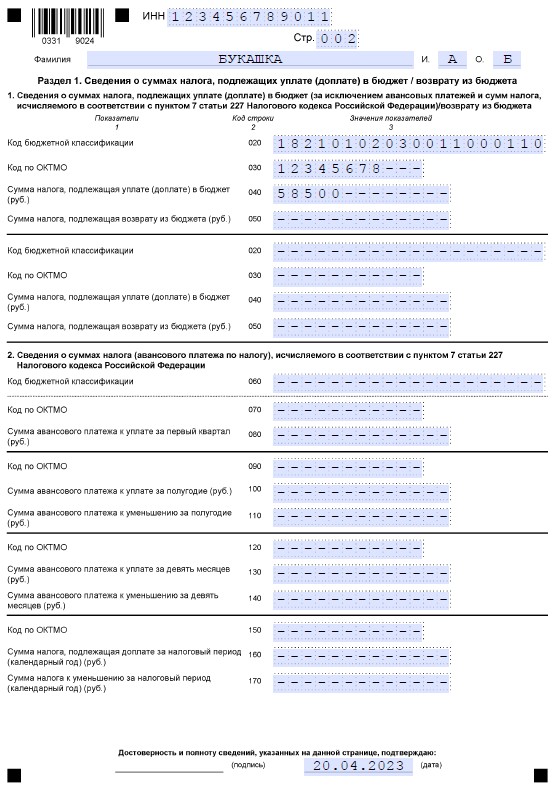

Заполняем раздел 1 декларации 3-НДФЛ при продаже автомобиля

Построчно:

- 020 — укажите КБК 182 1 01 02030 01 1000 110;

- 030 — поставьте код по ОКТМО: это код муниципального образования по вашему месту жительства;

- 040 — сумма НДФЛ к уплате;

- 050 — поставьте 0, если вам ничего не должны вернуть из бюджета.

На титульном листе 3-НДФЛ укажите сведения о налогоплательщике и количество заполненных листов декларации.

Мы рассмотрели основные критерии, которым должна соответствовать декларация о продаже автомобиля. Бланк для физических лиц доступен для скачивания перед текстом этого материала. Это редактируемый файл формата .pdf, вы можете заполнить этот бланк и сдать в налоговый орган.

Что такое налоговый вычет и каким он бывает

Налоговый вычет — это сумма, которая уменьшает размер налогооблагаемой базы, с которого уплачивается НДФЛ. Вернуть частично или полностью сумму ранее уплаченного налога плательщик сможет в таких случаях:

- при покупке недвижимости;

- при строительстве и ремонте жилья;

- при покупке недвижимости в ипотеку или в кредит;

- при оплате обучения, как своей, так и детей в возрасте до 24 лет;

- при оплате лечения, как собственного, так и ближайших родственников и детей до 18 лет, а также при приобретении медикаментов и полиса добровольного медицинского страхования;

- при уплате пенсионных взносов по договору пенсионного обеспечения в свою пользу, пользу своих детей, супруга или родителей.

Для получения вычета вам необходимо заполнить и отправить в инспекцию 3-НДФЛ.

Пример заполнения отчетности найдете в статье «Как оформить налоговый вычет за лечение».

Справка 3-НДФЛ — что это такое

Многие знают о справке 2-НДФЛ — ее часто называют справкой о доходах и получают, как правило, в бухгалтерии по месту работы. Справки 3-НДФЛ не существует: новой формы справки 3-НДФЛ 2023, бланка и образца заполнения продажи автомобиля тоже нет. Скорее всего, под этим названием подразумевается декларация по форме 3-НДФЛ.

Об авторе статьи

- Практикующий судебный юрист. Живет и работает в Санкт-Петербурге.

Последние публикации автора

- 14.08.2023НДФЛНалоговая декларация по форме 3-НДФЛ при продаже автомобиля: версия 2023 года

- 16.05.2023ПенсияCеверная пенсия при переезде в другой регион

- 12.04.2023Приусадебное хозяйствоПерераспределение земельных участков с муниципальной землей в 2025 году

- 10.03.2023СудимостьПолучение справки об отсутствии судимости в 2023 году: как это делается

Нажимая на кнопку "Отправить", я принимаю условия Пользовательского соглашения.