Зарплата до вычета НДФЛ — это как вес брутто в сравнении с весом нетто: сумма одна, а по факту почему-то получаешь меньше. Почему? Зачастую заработок, обозначенный на собеседовании, не совпадает с суммой, полученной по факту. В статье разберемся, почему размеры оплаты труда могут не совпадать, а также напомним, как снизить суммы, вычитаемые из выплат.

В чем проблема

Допустим, пришли вы устраиваться на работу. Собеседование пройдено с блеском, ни одного вопроса не оставлено без ответа. Начальство рукоплещет, сулит огромную заработную плату. А отработав целый месяц, вы получили на карточку не «обещанный» гонорар, а совершенно непонятную сумму. В чем же дело?

Сразу оговоримся, что речь не идет о стажировке и испытательном сроке. В такие периоды уровень заработка, должностной оклад, обычно устанавливается гораздо ниже, чем фактический оклад на постоянном месте работы. Так почему заработная плата, полученная по факту, ниже той, которую обещал начальник?

Основная причина — это налогообложение. Любой работодатель, выплачивающий зарплату своим работникам, обязан удержать налог на доходы физических лиц. Для большей части видов вознаграждений за труд применяется ставка 13 %. То есть со всех выплат, которые вам положены, бухгалтерия попросту обязана удержать налог в размере 13 % — это 130 рублей с каждой заработанной тысячи.

Подробнее: Как рассчитать НДФЛ с зарплаты

Что имеем в итоге

На собеседовании и в трудовом договоре (штатном расписании, приказе о приеме на работу) указывается заработок до налогообложения, что значит зарплата до вычета НДФЛ — это общая сумма доходов, которая включает в себя должностной оклад, стимулирующие, премиальные, компенсационные выплаты, территориальные надбавки, но с этого дохода еще не удержан налог.

ЗП до вычета НДФЛ — это как? Рассмотрим на конкретном примере.

Букашка Александр Борисович устроился на работу. Размер вознаграждений за труд — 50 000 рублей в месяц.

Расчет:

Размер НДФЛ: 50 000 × 13 % = 6500 рублей.

Заработок к выдаче: 50 000 – 6500 = 43 500 рублей.

На руки Букашка Александр Борисович получит 43 500 рублей.

Как снизить сумму налога

Законодатели предусмотрели ровно пять способов законно снизить размер удерживаемого НДФЛ с зарплаты. Эти способы помогают уменьшить тот самый налоговый вычет из зарплаты в 13 %, получая в итоге больше. И эти 5 способов тоже называются «налоговый вычет». Главное — не запутаться 🙂

Это определенная часть дохода, которая освобождается от обложения НДФЛ. То есть если у гражданина имеется право на льготу, то с конкретной суммы дохода не будет удерживаться налог.

В Налоговом кодексе определено, какие вычеты из зарплаты существуют, — и их всего пять:

- Стандартные. Он положен гражданину либо на самого себя, либо на несовершеннолетних иждивенцев. Иждивенцами признаются все дети: кровные, усыновленные, опекаемые или взятые на попечение. Причем не только несовершеннолетние, но и обучающиеся на очных формах образования.

- Социальные. Их получают, если в отчетном периоде гражданин произвел траты на обучение, лечение либо приобрел лекарственные препараты (по рецепту врача). Причем получить его допускается не только за расходы на самого себя, но и на своих близких родственников.

- Профессиональные. Они позволяют уменьшить налогооблагаемый доход на сумму фактически понесенных затрат по договорам ГПХ (выполнение работ, услуг, авторские договора и прочее). Если определить размер фактических расходов не представляется возможным, то применяются специальные нормативы затрат (в процентном отношении к доходу).

- Имущественный положен гражданам при приобретении или продаже отдельных категорий имущества. К примеру, при покупке квартиры или дома работнику положен вычет в 2 000 000 рублей, а это 260 000 рублей НДФЛ (максимальная сумма льготы). А если жилплощадь приобрели в ипотеку, то возникает право на дополнительную привилегию — 3 000 000 рублей по уплаченным процентам за кредит. А это 390 000 рублей НДФЛ (максимальная сумма возврата).

- Инвестиционный. Применяется налогоплательщиками при осуществлении операций определенного рода. Например, если гражданин проводит сделки с ценными бумагами, вносит средства на индивидуальные инвестиционные счета или получает доход по операциям на этих счетах.

Подробно обо всех видах льгот, размерах, ограничениях, условиях получения мы рассказали в специальной статье «Вычеты из заработной платы».

Как работает налоговый вычет

Допустим, у работника возникает право на налоговый вычет. Тогда сумма удержанного из зарплаты налога меньше. Рассмотрим конкретный пример.

Букашка Александр имеет троих детей: Аню (5 лет), Машу (10 лет) и Мишу (19 лет). Миша учится в институте на очном отделении, имеется подтверждающая справка.

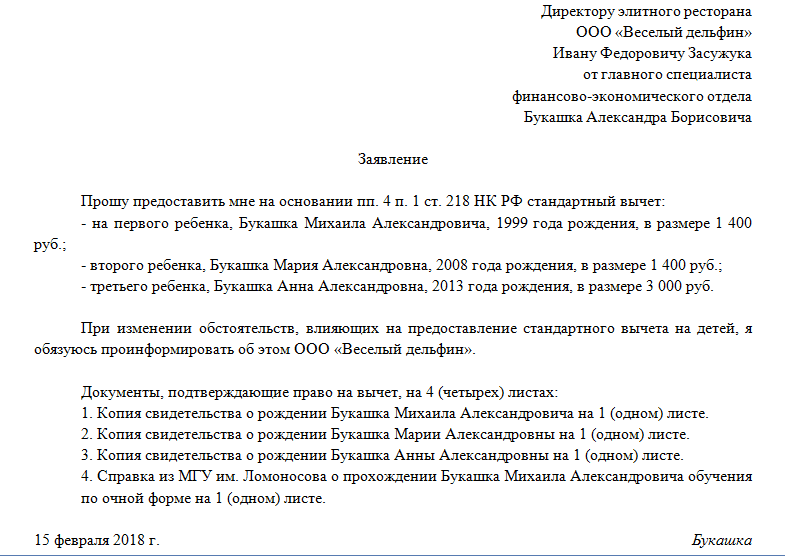

Чтобы получить причитающееся, Букашка пишет заявление на имя работодателя.

В итоге при зарплате в 50 000 рублей в месяц сумма НДФЛ составит:

(50 000 – (1400 +1400 + 3000)) × 13 % = 44 200 × 13 % = 5746 рублей.

То есть сумма налога снизится с 6500 рублей до 5746 руб. — на 754 рубля. Не много, конечно, но все же.

Что будет, если вычет по НДФЛ больше начисленной зарплаты? В некоторых случаях сумма положенной льготы больше начисленного дохода. Тогда возникает излишне удержанный НДФЛ, который разрешается по закону перенести на следующий месяц. Но воспользоваться неизрасходованным остатком в следующем календарном году нельзя. Исключение — имущественный налоговый вычет (продажа или покупка жилья и некоторого другого имущества).

Об авторе статьи

- Бухгалтер-эксперт, опыт практической работы - более 15 лет.

Автор статей в интернет-СМИ по бухгалтерии, налогам, кадровым вопросам.

Последние публикации автора

- 19.03.2024ДеньгиМатериальная помощь в связи со смертью родственника в 2024 году

- 12.03.2024ПенсияКак отказаться от пенсионных отчислений по закону? Ведь до пенсии доживут не все

- 09.02.2024МедицинаКак пенсионеру оформить инвалидность

- 08.02.2024Льготы. КомпенсацииМатериальная помощь малоимущим семьям: на что можно рассчитывать в 2024 году

Нажимая на кнопку "Отправить", я принимаю условия Пользовательского соглашения.