Налоговый вычет за обучение — это компенсация части расходов, потраченных на свое обучение, учебу детей и других родственников. Разберемся, как вернуть часть расходов, направленных на оплату образовательных услуг, в семейный бюджет. А также разъясним все нюансы его получения.

Сколько денег можно вернуть за учебу

Рассматриваемый в этой статье налоговый вычет на образование относится к социальным вычетам. Его общий порядок и размеры регламентированы в ч. 2 ст. 219 НК РФ. Это часть доходов гражданина, полученных в отчетном периоде, которые будут освобождены от налогообложения НДФЛ в размере понесенных расходов на оплату образовательных услуг, но не более установленного лимита.

Простыми словами, это часть удержанного налога с физического лица, которая подлежит возврату от государства за оплаченные образовательные услуги.

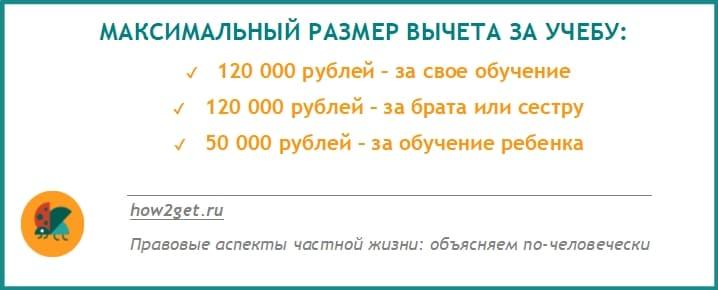

Для этого налогового вычета законодатели установили два лимита:

- 50 000 рублей — максимальная необлагаемая сумма, если гражданин возвращает НДФЛ за образование своих детей или подопечных;

- 120 000 рублей — сумма, исключаемая из налогообложения при оплате собственного образования либо платы за учебу брата или сестры.

Размер налогового вычета: калькулятор

Посчитайте, сколько вы можете вернуть за обучение (свое или детей) в 2020 году? Укажите, сколько было заплачено в прошлом году за учебу, нажмите на кнопку «Рассчитать» — и вы получите сумму, которую по закону вправе вернуть.

ВАЖНО! Если в отчетном периоде гражданин претендует на получение нескольких видов социальных вычетов (за свою учебу, лечение (кроме дорогостоящих видов) или за взносы на пенсионное обеспечение), то он ему положен в максимальном размере — 120 000 рублей на все расходы, даже если стоимость лечения и обучения была выше этой суммы.

Кто вправе его получить

Претендовать на возврат НДФЛ могут не все физические лица, а только те, которые имеют официальное трудоустройство и получают доход, облагаемый 13 % (который работодатель за них уплачивает в бюджет). Помимо общих требований, законодатели определили ряд особых условий, как получить налоговый вычет за обучение, — его размер, требования к учебному учреждению и степень родства людей, которые оплачивали учебу друг друга.

По нормам Налогового кодекса получить налоговый вычет за обучение в 2020 году можно:

- За свою учебу, независимо от формы обучения (дневная, очная, заочная, вечерняя).

- За просвещение своего ребенка в возрасте до 24 лет, только по очной форме обучения.

- За учебу подопечного до 18 лет или бывшего опекаемого до 24 лет, но только по очным формам обучения.

- За образование брата или сестры (родных или сводных) до 24 лет, по очным формам.

Речь идет не только об институтах, колледжах и вузах. — получить налоговый вычет за обучение ребенка, сестры, брата или себя можно, если учеба проходит в следующих типах образовательных учреждений:

- детский сад;

- школа;

- учреждение допобразования детей: детско-юношеская спортивная школа, школа искусств, музыкальная школа;

- организации допобразования взрослых: курсы повышения квалификации, автошколы, центры и школы изучения иностранных языков.

Кстати: Как правильно оформить справку 086У для поступления в вуз

Нюансы получения вычета за детей

Как правило, за обучение детей платят их родители, они же и получают налоговый вычет на учебу при соблюдении определенных условий:

- Возраст ребенка — не больше 24 лет;

- обучение проходит по очной форме;

- в договоре на оплату образовательных услуг указаны родители (или опекуны);

- в платежных документах (квитанциях, чеках), подтверждающих оплату, стоит фамилия родителей.

Максимальный размер за обучение одного ребенка — 50 тыс. рублей в год. Это означает, что вернут 13% от 50 000 = 6500 рублей.

За питание, пребывание в группе продленного дня и другие услуги льгота не предоставляется.

Для получения вычета все документы оформляются должным образом на родителей (договор на обучение, где родители выступают в роли заказчика и плательщика, квитанции об оплате). В противном случае (если договор или квитанция оформлены на имя ребенка) придется предоставить доверенности или другие документы, которые попросят в ФНС.

За какой период возвращают деньги

Вернуть деньги получится только за те годы, в которые производилась оплата. Возврат делается за каждый год отдельно, но не более чем за три предшествующих года. То есть если вы или ваш ребенок учился с 2013 по 2018 годы и вы не получали возврат, то часть расходов вернутся только за 2015, 2016 и 2017 годы.

Подавать документы — не ранее, чем по окончанию календарного года, за который вы хотите его получить: документы за 2020 год подают только в следующем, 2021.

Процедура возврата денег занимает максимум до четырех месяцев. Все это время налоговая проверяет документы, которые вы предоставили.

Документы для вычета

Чтобы получить возмещение НДФЛ, необходимо обратиться в ФНС по месту проживания. Предварительно подготовьте следующие документы:

- Декларация 3-НДФЛ (составьте ее самостоятельно или обратившись за помощью к бухгалтеру).

- Справка 2-НДФЛ.

- Копия договора с учебным заведением с указанием номера лицензии.

- Копии платежных документов (счета, чеки, квитанции).

- Заявление на возврат налога.

Если планируете получить возврат за оплату учебы ребенка, подопечного, брата, сестры, то дополнительно подготовьте:

- Справку о том, что обучение проходит в очной форме (если данная информация отсутствует в договоре).

- Документы, подтверждающие родство:, свидетельство о рождении для своего ребенка, договор опеки и попечительства и т. д.

Подавая документы в ФНС, не забудьте взять с собой оригиналы, чтобы сотрудники ФНС смогли сверить копии.

Процедура возврата через ФНС

Через ФНС возврат вы получите только за прошедший год. Чтобы не дожидаться следующего отчетного периода, обратитесь к работодателю. Но прежде чем получить льготу по месту работы, придется обратиться в ФНС, предоставив вышеуказанные документы (кроме декларации 3-НДФЛ). Инспекторы их проверят и вышлют в ваш адрес уведомление о праве на социальный налоговый вычет.

Это уведомление и предоставьте по основному месту работы.

Основной плюс при получении через налоговую — возможность возврата всей суммы сразу. Сложность заключается только в правильном заполнении декларации 3-НДФЛ.

Подать весь пакет документов можно несколькими способами:

- Лично в налоговой инспекции по месту жительства;

- в личном кабинете на сайте ФНС;

- отправить Почтой России заказным письмом с уведомлением.

Налоговый вычет на указанный расчетный счет перечисляются чаще всего в течение одного месяца. Максимальный срок, который уходит на проверку документов, — до четырех месяцев.

Как получить у работодателя

Этот способ — самый простой, потому что требует минимума документов. Чтобы получить возврат у работодателя, не требуется заполнять декларацию. Но деньги вы не сможете получить сразу. Просто из вашей заработной платы перестанут удерживать подоходный налог до того времени, пока его сумма не достигнет размера вычета.

Чтобы воспользоваться этой возможностью и получить положенный возврат налога у работодателя, налогоплательщик сначала обращается в налоговую службу. Там подтверждают право на получение вычета и выдадут уведомление. После этого придется собрать следующие документы:

- уведомление из налогового органа;

- договор на оказание образовательных услуг;

- квитанции об оплате.

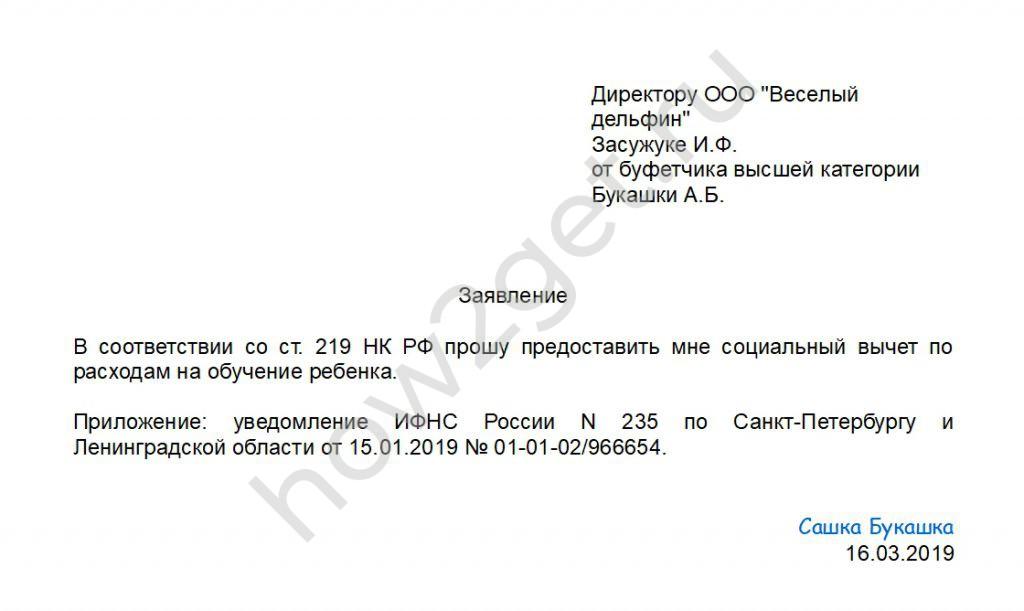

После этого пишем заявление на имя руководителя о зачете подоходного налога и передаем все бумаги в бухгалтерию:

После проверки всех документов вы будете получать полную заработную плату, без минуса НДФЛ, пока сумма налога не сравняется с суммой вычета.

Что делать, если чеки об оплате потеряны

Бывают случаи, когда чеки или квитанции об оплате обучения теряются — как вернуть налоговый вычет за обучение в этом случае, без чека?

Если вы предоставили в налоговую все документы, но не приложили квитанции, доказывающие произведенную оплату, вас попросят эти квитанции приложить к пакету документов. Если же чеки утеряны безвозвратно, то вам откажут.

Но есть выход. Если оплата была произведена с банковской карты или безналичным расчетом, приложите к документам выписку с банковского счета.

Если же оплата производилась наличными, то попробуйте договориться с руководителем образовательного учреждения, чтобы он выдал вам справку, подтверждающую произведенную оплату за обучение.

Если же оплата производилась наличными, то попробуйте договориться с руководителем образовательного учреждения, чтобы он выдал вам справку, подтверждающую произведенную оплату за обучение.

Об авторе статьи

- Бухгалтер-эксперт, опыт практической работы - более 15 лет.

Автор статей в интернет-СМИ по бухгалтерии, налогам, кадровым вопросам.

Последние публикации автора

- 19.03.2024ДеньгиМатериальная помощь в связи со смертью родственника в 2024 году

- 12.03.2024ПенсияКак отказаться от пенсионных отчислений по закону? Ведь до пенсии доживут не все

- 09.02.2024МедицинаКак пенсионеру оформить инвалидность

- 08.02.2024Льготы. КомпенсацииМатериальная помощь малоимущим семьям: на что можно рассчитывать в 2024 году

Нажимая на кнопку "Отправить", я принимаю условия Пользовательского соглашения.