Заявление о возврате или зачете суммы излишне уплаченного налога — это отдельный бланк налоговой документации, который необходимо заполнить, чтобы вернуть излишне уплаченные налоги из бюджета. Инспекция утвердила новые формы. Разберемся, как правильно заполнить заявление на возмещение или зачет фискальных платежей.

Когда подается заявление на зачет или возврат налога

Возникновение переплаты в бюджете — ситуация распространенная. Выделяют три основных причины:

- Ошибка в сумме платежа. Гражданин перечислил бОльшую сумму, чем это было необходимо. Например, вместо 1500 рублей по имущественному сбору россиянин перечислил 1800 рублей. 300 из них хочется вернуть.

- Ошибка в реквизитах. Не исключены ошибки в заполнении платежных документов, когда плательщик неверно указал вид платежа: вместо имущественного — транспортный сбор и т. п.

- Право на вычеты. Это отдельный вид льготы, который позволяет вернуть часть удержанного ранее НДФЛ (подоходного налога). При покупке жилья допускается вернуть до 650 000 рублей, а за лечение или обучение — до 15 600 рублей в год.

Плательщики распоряжаются переплатой на свое усмотрение: деньги разрешено вернуть в семью или зачесть в счет уплаты других налоговых обязательств. Но чтобы инспекция исполнила поручение о возврате или зачете, требуется подать специальное уведомление — подать в ИФНС форму заявления о зачете излишне уплаченного налога, чтобы сумму переплаты зачли в счет будущих платежей по этому же налогу. Или чтобы перекинули излишек в счет погашения долгов по другому налогу.

Какие бланки использовать

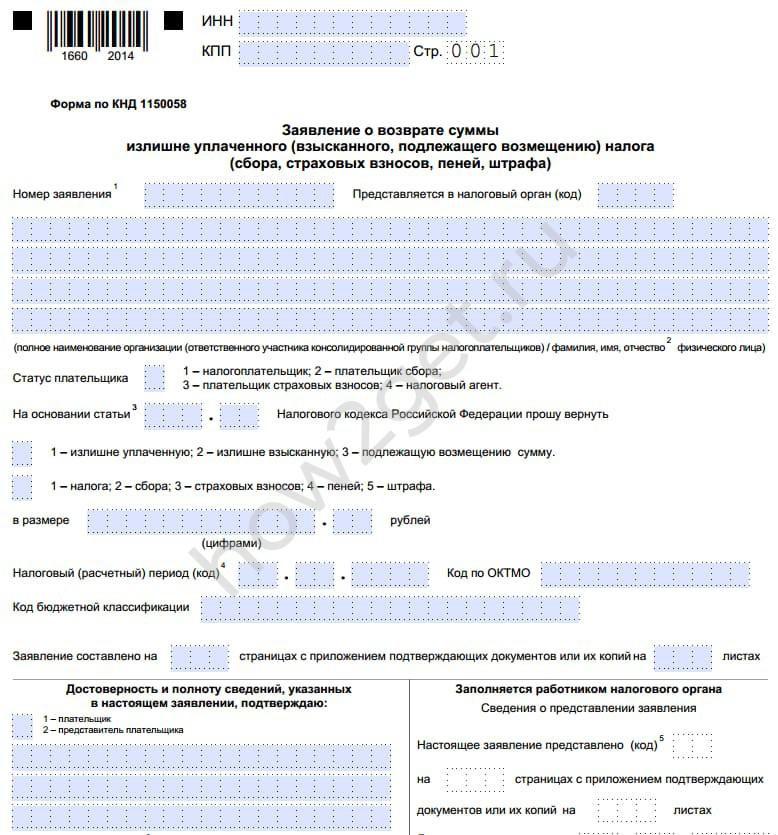

Для письменных обращений в ФНС при переплатах по налогам предусмотрены унифицированные формы заявлений. Бланки утверждены в приказе ФНС России от 14.02.2017 № ММВ-7-8/182@ (в ред. приказа ФНС России от 30.11.2018 № ММВ-7-8/670@).

(Актуальный образец заполнения формы по КНД 1150058 для юридических лиц утвержден приказом ФНС России от 14.02.2017 № ММВ-7-8/182@.)

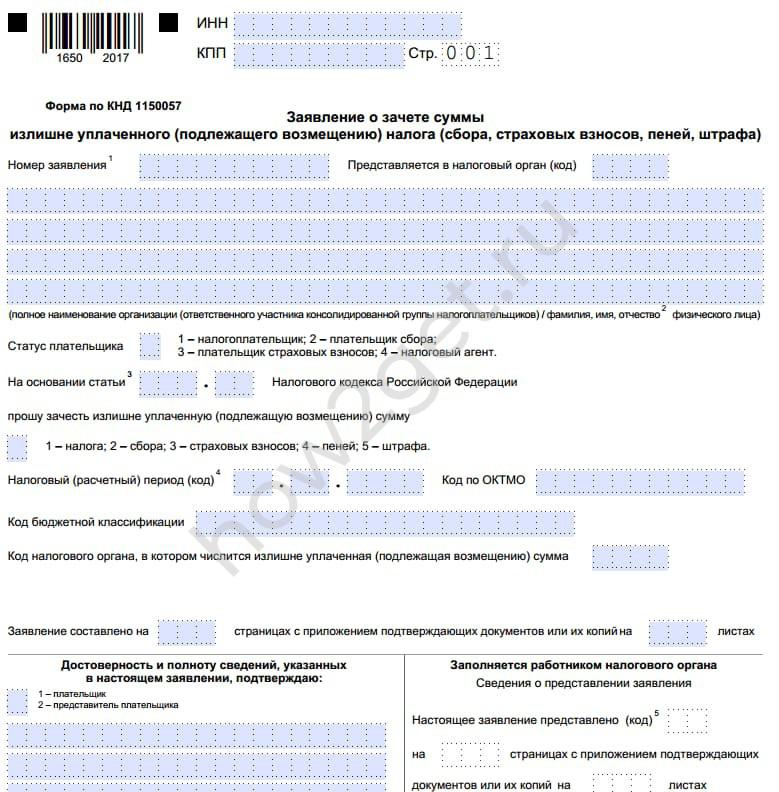

Для физических лиц заполняется иной документ:

Как заполнить заявление о зачете: пошаговая инструкция

Алгоритм заполнения рассмотрим на конкретном примере.

Букашка Александр Борисович ошибочно оплатил транспортный налог в сумме 1500 рублей вместо налога на имущество. Ошибка была допущена в коде бюджетной классификации в платежном документе. Автомобиля в собственности Букашки А.Б. не имеется, следовательно, переплату по транспортному сбору нельзя оставить в счет будущих платежей. Необходимо зачесть сумму на имущественный сбор.

Шаг № 1. Заполняем первую страницу

Нужно вписать следующие сведения:

- В шапке документа укажите номер страницы. ИНН впишите только при наличии. КПП для физического лица указывать не нужно.

- Номер заявления указываем по порядку. Для первого обращения ставим 1 и так далее, по количеству документов, направленных в ИФНС.

- Проставляем код ИФНС — код той инспекции, в которой числится переплата.

- Указываем фамилию, имя и отчество (при наличии) налогоплательщика. В пустых клетках ставим прочерки.

- Статус плательщика определяем из предложенного списка. По условиям примера — 1.

- Прописываем основание — статья 78 НК РФ.

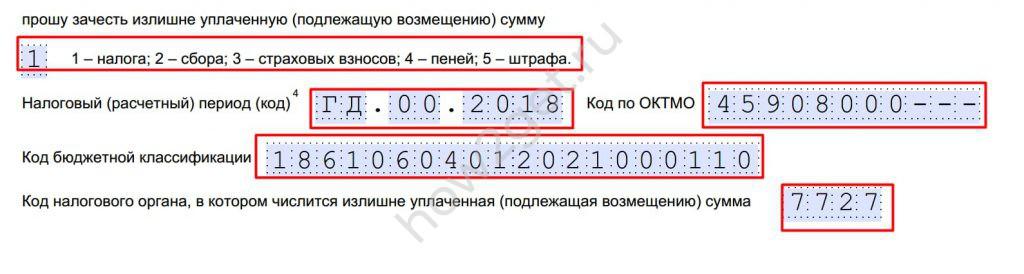

Теперь указываем сведения о фискальном обязательстве, по которому выявлена переплата. Для транспортного сбора выбираем код 1. Вписываем период, за который выявлен излишек средств, ОКТМО и код бюджетной классификации, код инспекции, где числится излишек.

Завершаем заполнение первой страницы. Указываем количество листов заявления — 3. Дополнительно прописываем количество страниц-приложений. В нашем случае — 1, это копия неверно составленной квитанции на оплату.

Сведения о налогоплательщике — в общем порядке. Указываем шифр 1, вписываем Ф.И.О., номер телефона и дату заполнения. Если бланк заявления о зачете переплаты по налогам заполняет представитель, то нужны сведения об уполномоченном представителе и реквизиты доверенности.

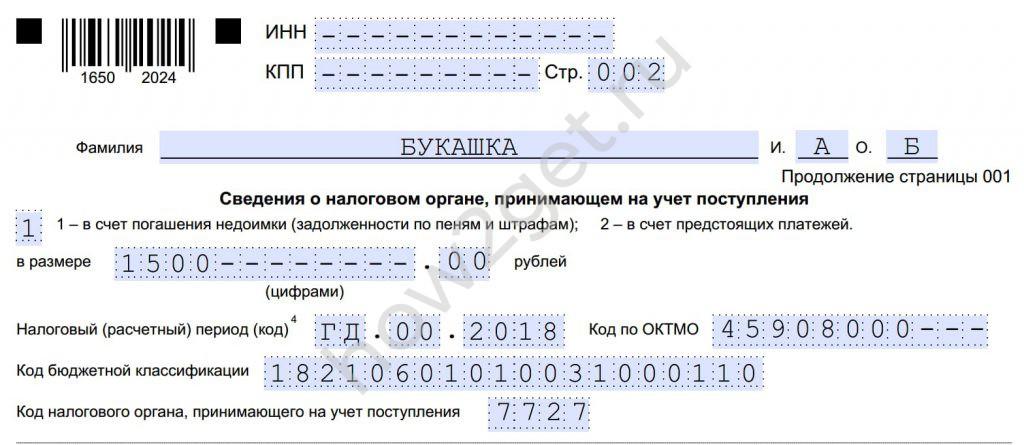

Шаг № 2. Вторая страница

Шапку второй страницы заполните по аналогии с первым листом бланка. Впишите фамилию полностью, имя и отчество — только инициалы.

Теперь расшифровываем сведения о фискальном платеже, в счет которого следует зачислить переплаченный излишек. Сумму допускается распределить на несколько обязательств. Для этого придется заполнить отдельный раздел на каждый вид налога.

Указываем вид зачета:

- 1 — для перечисления денег на другое обязательство;

- 2 — для зачисления в счет будущих периодов.

Теперь прописываем налоговый период, за который совершается взаимозачет, ОКТМО и КБК, код ИФНС, в которую поступит излишек.

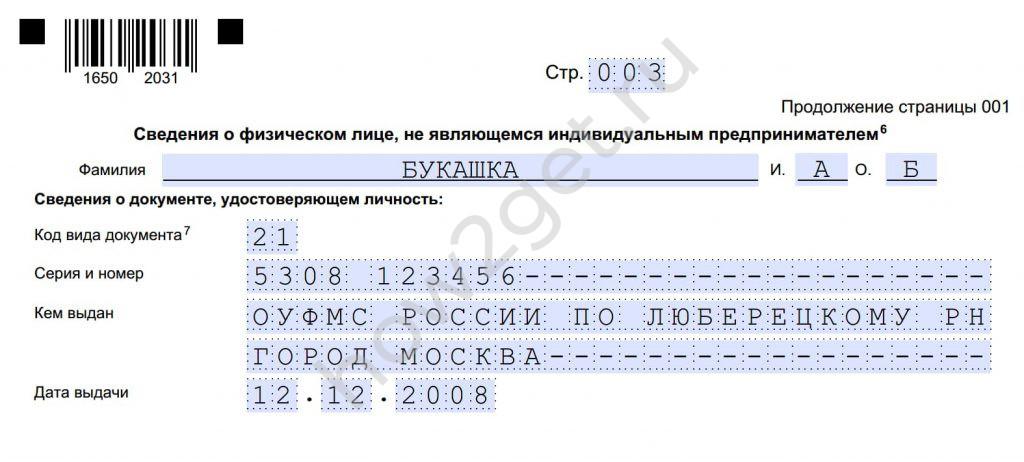

Шаг № 3. Третья страница

Заканчиваем заполнять образец заявления на зачет излишне уплаченного налога. На последней странице следует указать информацию о налогоплательщике — физическом лице. Прописываем паспортные данные заявителя.

Для паспорта россиян указываем код 21. Кодификация и правила по заполнению представлены в нижней части третьей страницы.

Документ осталось подписать и направить в ИФНС.

Как подавать заявление

Готовый бланк подается лично в территориальное отделение инспекции. При себе необходимо иметь паспорт. Либо направить электронный документ, используя защищенные каналы связи (через личный кабинет налогоплательщика или через портал Госуслуги). Для работы с интернет-ресурсами требуется регистрация и оформление электронной цифровой подписи. Это бесплатно.

Учитывайте важные правила по составлению документа:

- Формируйте заявление отдельно по каждому виду сборов или взносов. Следует заполнить отдельные бланки, если переплата сформировалась за разные отчетные периоды. Объединение недопустимо.

- Правильно определите код ИФНС. Подать документы разрешено только в то территориальное отделение, где числится переплата.

- Используйте только унифицированные бланки. Ранее допускалось оформление в произвольном виде. Но теперь ФНС не примет заявление неустановленного формата.

Если вы подаете документы на возврат излишне уплаченной суммы по НДФЛ, то дополнительно придется направить документы, которые подтверждают право на возврат. Например, свидетельства о рождении детей, чтобы подтвердить право на стандартный вычет.

Сроки рассмотрения заявления

Налоговики будут изучать поданные документы в течение одного календарного месяца. Если плательщик не предоставил подтверждающие документы в полном объеме, то срок рассмотрения допускается продлить. Об этом уведомят дополнительно.

В общем случае через месяц после подачи информации в ИФНС заявитель получит письмо с результатом рассмотрения его дела. При обращении через интернет пользователя уведомят в электронном виде.

Если все заполнено верно, то ФНС исполнит поручение о зачете или возврате. Если будут выявлены недочеты, то вам укажут на ошибки. Достаточно исправить неточности и обратиться в инспекцию повторно.

Об авторе статьи

- Бухгалтер-эксперт, опыт практической работы - более 15 лет.

Автор статей в интернет-СМИ по бухгалтерии, налогам, кадровым вопросам.

Последние публикации автора

- 19.03.2024ДеньгиМатериальная помощь в связи со смертью родственника в 2024 году

- 12.03.2024ПенсияКак отказаться от пенсионных отчислений по закону? Ведь до пенсии доживут не все

- 09.02.2024МедицинаКак пенсионеру оформить инвалидность

- 08.02.2024Льготы. КомпенсацииМатериальная помощь малоимущим семьям: на что можно рассчитывать в 2024 году

Нажимая на кнопку "Отправить", я принимаю условия Пользовательского соглашения.