Заявление на налоговый вычет при покупке квартиры — это документ, который придется предоставить в ФНС вместе с налоговой декларацией и подтверждающей документацией, чтобы инспекция вернула деньги на расчетный счет. Подробно разберем, какой бланк использовать, как правильно заполнить. Актуальный образец заявления на вычет при покупке квартиры можно скачать бесплатно в конце нашей статьи.

Новые бланки — новые правила

До 2019 года обязательной формы заявления о налоговом вычете при покупке квартиры не было. Существовали некоторые рекомендованные бланки обращений в ФНС, но применять их было не обязательно. Следовательно, гражданам было вполне достаточно написать произвольное обращение с требованием вернуть НДФЛ, и этого было достаточно.

Теперь правила изменились. Чиновники в отдельном Приказе ФНС России от 14.02.2017 №ММВ-7-8/182@ закрепили новый бланк заявления на возврат НДФЛ при покупке квартиры в 2021 г. Это формы, которые придется заполнять налогоплательщикам при обращении в ФНС. Причем речь идет не только о возмещении НДФЛ из бюджета (при покупке квартиры, ее продаже, за лечение или обучение). Эти же бланки придется использовать и физическим, и юридическим лицам, и предпринимателям, если они, например, хотят вернуть налоговую переплату из бюджета или же зачесть ее в счет других платежей.

Унифицированное заявление на получение налогового вычета при покупке квартиры 2021 составляйте согласно приложению №8 к Приказу ФНС России от 14.02.2017 №ММВ-7-8/182@. Обратите внимание, что форму скорректировали Приказом ФНС России от 30.11.2018 №ММВ-7-8/670@. Заполнение неактуальной формы приведет к тому, что налоговая инспекция откажет в приеме документов.

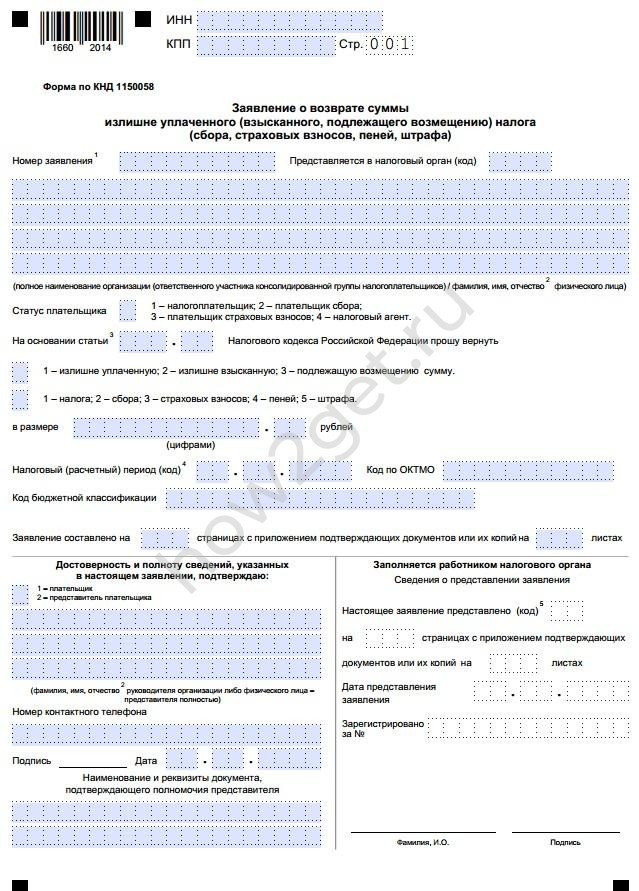

Актуальный бланк заявления на возврат налога за покупку квартиры в 2021 году

Используйте данную форму не только для получения имущественного вычета за покупку квартиры, но и для возврата всех видов налоговых вычетов и льгот при оформлении через ФНС.

Форма заявления на возврат НДФЛ

Новый бланк заявления на вычет состоит из трех страниц. Но сведения не разбиты на обособленные разделы. По сути это бланковое заявление, которое раскрывает информацию:

- О субъекте, который обратился в ИФНС за возмещением. Простой гражданин, индивидуальный предприниматель или организация.

- О расчетном счете, на который следует зачислить деньги по окончанию камеральной проверки, но только при положительном решении. В заявлении указывают сведения о банке, в котором открыт расчетный счет, и о получателе бюджетных денег.

- О документах, подтверждающих личность физлица. Этот раздел будут заполнять только граждане, обратившиеся в ИФНС за возмещением налогов.

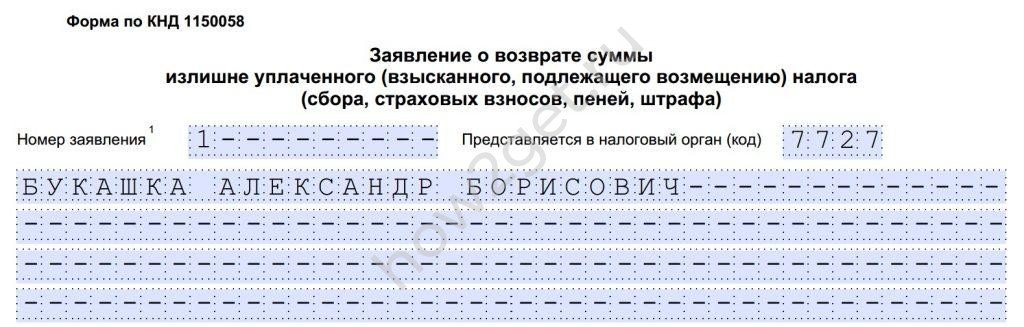

Общие правила заполнения заявление на получение налогового вычета при покупке квартиры 2021 обозначены в самой форме документа, на последней странице.

Инструкция по заполнению заявления на вычет в 2021 году

Разбираемся, как заполнить заявление на налоговый вычет при покупке квартиры, на конкретном примере.

Гражданин Букашка Александр Борисович в 2019 году совершил сделку покупки квартиры стоимостью 2 000 000 рублей. За отчетный год Букашка А.Б. заработал 400 000 рублей. Следовательно, он имеет право вернуть из бюджета только 52 000 рублей (400 000 × 13%). Вместе с налоговой декларацией по форме 3-НДФЛ он подал все необходимые документы на льготу, вместе с формой КНД 1150058.

Рассмотрим пошагово, как как заполнить заявление на имущественный вычет через ИФНС.

Первая страница

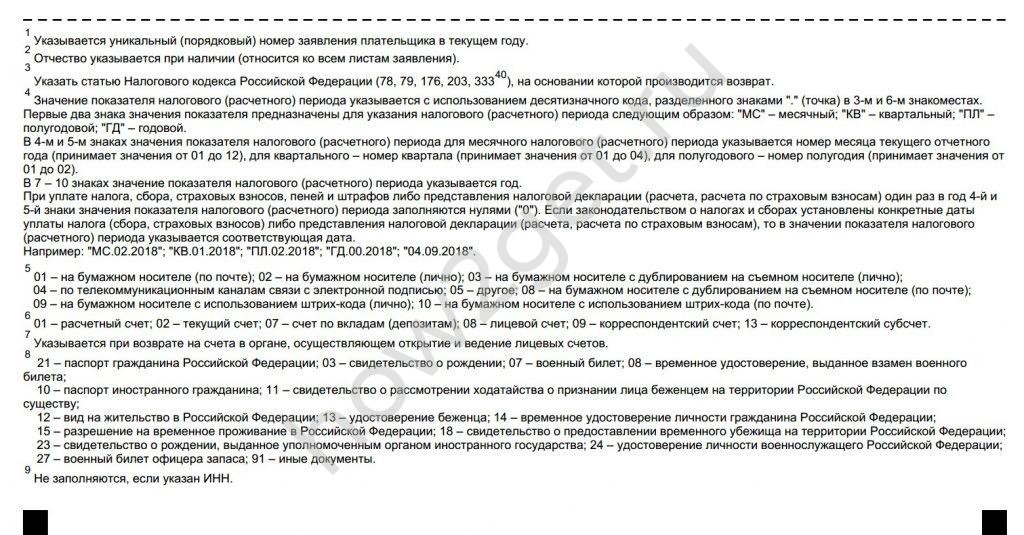

Шапка первого листа заявления на вычет при покупке квартиры — внесите свой ИНН. Если код отсутствует, то есть не присвоен в ИФНС ранее, то проставьте прочерки. КПП для физического лица не заполняем, ставим прочерки.

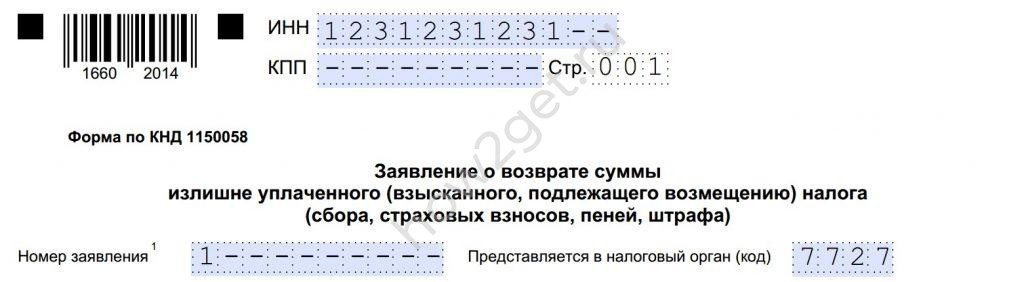

Далее проставляем номер заявления согласно порядковому номеру обращения в налоговую инспекцию. В нашем случае это первое обращение за возвратом — ставим «1». Указываем код инспекции, в которую подаем сведения о вычете за покупку квартиры. Код инспекции уточните в самой ИФНС, например, позвонив по телефону.

Теперь вписываем Ф.И.О. заявителя (то есть собственные данные). Отчество указываем при наличии. Обратите внимание на заполнение! Каждую букву фамилии, имени или отчества, как и другие реквизиты, вносим по отдельности в каждую ячейку. Слова прописываем заглавными печатными буквами. В пустых клетках ставим прочерки. Исправления в форме не допускаются!

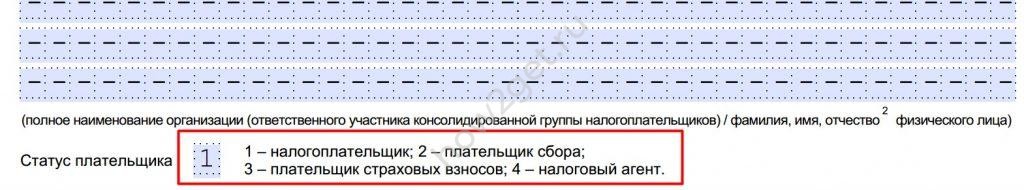

Статус плательщика выбираем из предложенных вариантов. Так как в ИФНС за получением вычета обращается сам плательщик налога, то выбираем код «1».

Теперь указываем статью Налогового кодекса РФ, на основании которой обращаемся в ИФНС. Для получения возврата НДФЛ указывайте ст. 78 НК РФ. Затем охарактеризуйте вид возмещения. Данные вносите в соответствии со сведениями, указанными в налоговой декларации по форме 3-НДФЛ. Например, для получения имущественной льготы за приобретение жилья укажите:

Вносим сумму к возмещению за покупку квартиры, в нашем случае это 52 000 рублей (сумма должна соответствовать сумме, заявленной в 3-НДФЛ). Регистрируем налоговый период, для НДФЛ — это год, вписываем «ГД.00.2019», затем указываем код ОКТМО, согласно утвержденным классификаторам. Указываем КБК — код бюджетной классификации. Для НДФЛ КБК всегда 182 1 01 02010 01 1000 110 (Приказ Минфина России от 85н от 06.06.2019; Приложение №3 к Приказу ФНС России от 29.12.2016 №ММВ-7-1/736@).

Указываем, на скольких страницах подготовлена заявка на возмещение налога. Их всего три, значит, вписываем «3». Прописываем количество листов, приложенных к форме на возврат. Это подтверждающие документы (декларация, договор купли-продажи, выписка ЕГРН, справки об оплате при покупке квартиры и так далее), к примеру, приложения на 25 листах:

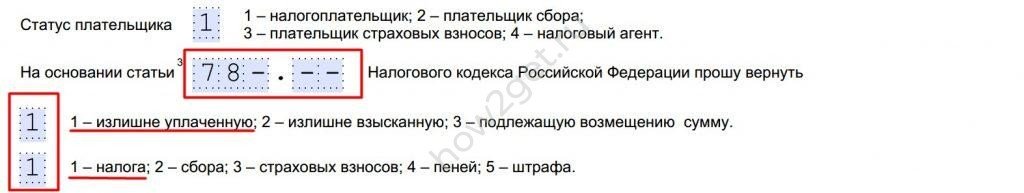

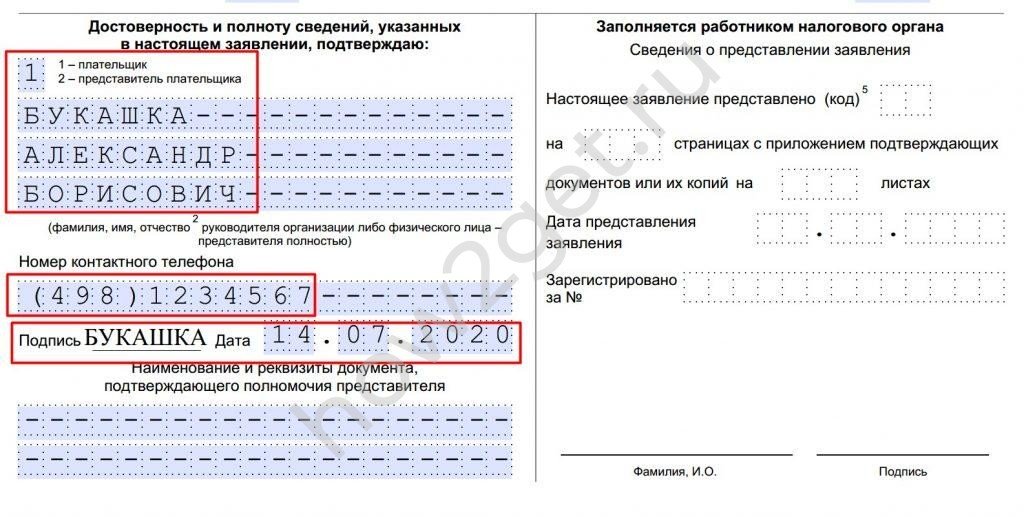

Далее страница разделена на две части. Заявитель заполняет только левую часть, правая же заполняется представителями налоговой инспекции, поэтому оставьте ее пустой.

Указываем код «1», если форму КНД 1150058 на вычет вы заполняете сами. Если же оформлением занимается доверенный представитель, то указываем код «2». Затем вписываем Ф.И.О. оформителя (самого заявителя либо доверенного представителя), телефон, реквизиты доверенности, если оформление поручено доверенному лицу. Ставим дату заполнения, подписываем документ.

Следующая страница документа

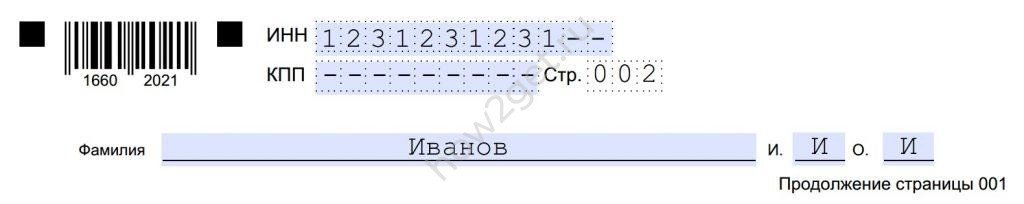

Дублируем ИНН в шапке второй страницы заявки на вычет. Затем снова вписываем Ф.И.О. заявителя (свои).

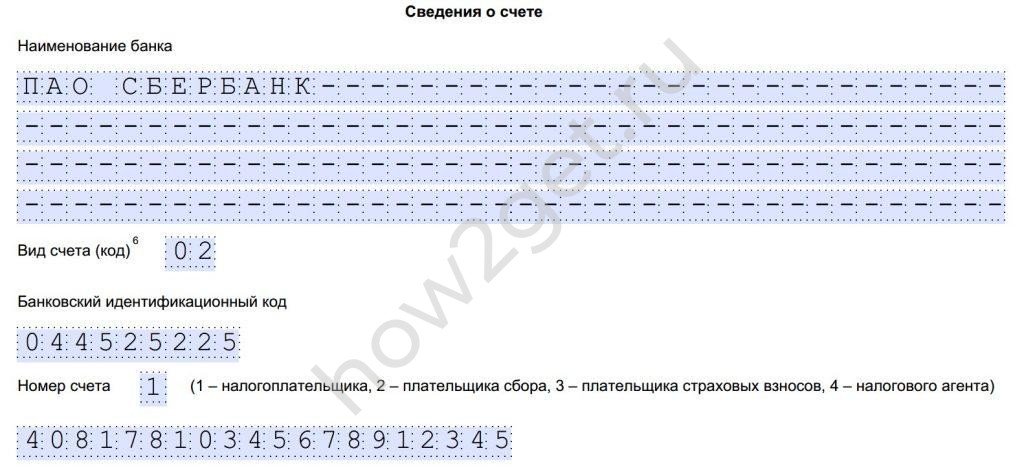

Далее заполняем сведения о расчетном счете, на который налоговики зачислят возврат налога за покупку квартиры. Поочередно указываем:

- наименование банковской организации, в которой открыт расчетный счет;

- вид счета, согласно правилам заполнения, пункт 6;

- БИК банковской организации, уточните в банке или в бухгалтерии работодателя;

- код получателя, по нашим условиям «1» — налогоплательщик;

- двадцатизначный номер счета.

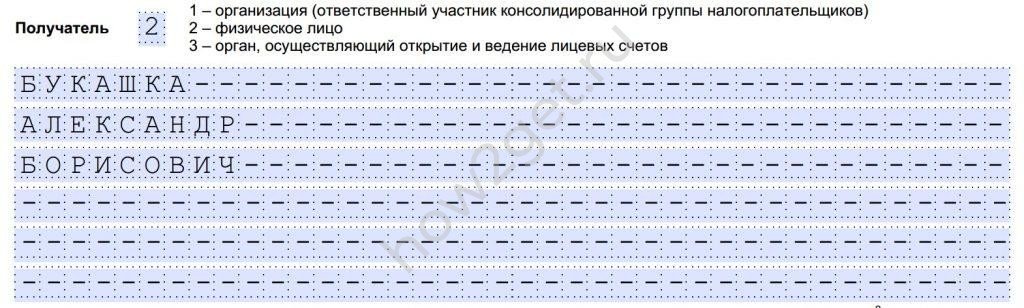

Теперь впишите данные получателя. Во-первых, внесите код. Для простых граждан это код «2» — физическое лицо. Затем внесите Ф.И.О. получателя (для физлиц совпадает с Ф.И.О. заявителя). Код бюджетной классификации и номер лицевого счета заполняют только организации и ИП.

Последняя страница бланка на вычет

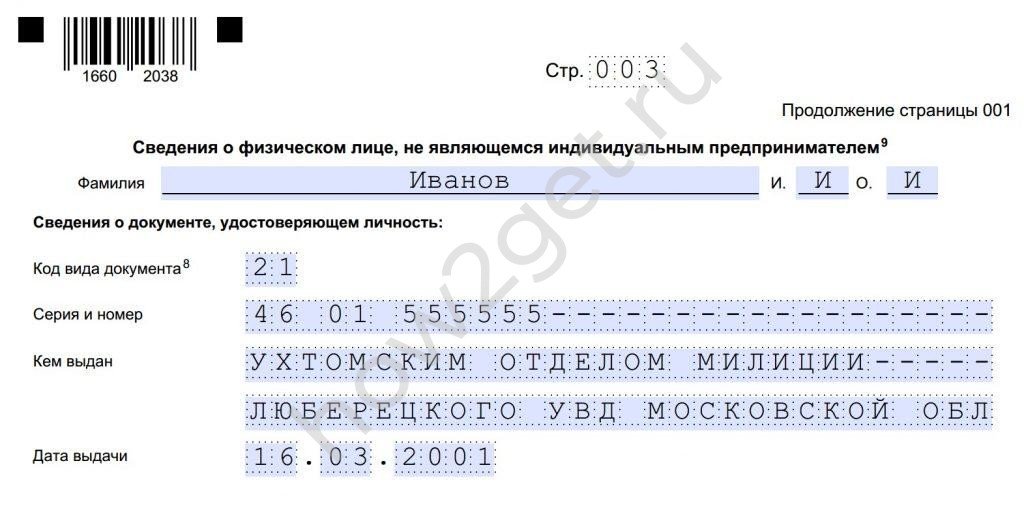

Снова указываем фамилию, имя и отчество. Затем регистрируем сведения о документе, подтверждающем личность. В нашем случае это паспорт гражданина РФ — код «21» (остальные коды в правилах заполнения, пункт 8). Указываем номер и серию, вписываем орган, выдавший паспорт, дату выдачи.

Об авторе статьи

- Бухгалтер-эксперт, опыт практической работы - более 15 лет.

Автор статей в интернет-СМИ по бухгалтерии, налогам, кадровым вопросам.

Последние публикации автора

- 19.03.2024ДеньгиМатериальная помощь в связи со смертью родственника в 2024 году

- 12.03.2024ПенсияКак отказаться от пенсионных отчислений по закону? Ведь до пенсии доживут не все

- 09.02.2024МедицинаКак пенсионеру оформить инвалидность

- 08.02.2024Льготы. КомпенсацииМатериальная помощь малоимущим семьям: на что можно рассчитывать в 2024 году

Нажимая на кнопку "Отправить", я принимаю условия Пользовательского соглашения.