Порядок получения налогового вычета при покупке квартиры:

- Дождаться окончания года, в котором зарегистрировано право собственности на новое жилье.

- Составить декларацию 3-НДФЛ, приложить к ней необходимые документы.

- Подать этот пакет бумаг в ФНС РФ.

Общие условия предоставления вычета

Получить возмещение НДФЛ возможно, только если соблюдены все правила получения налогового вычета при покупке квартиры — эти правила регулируют и объект недвижимости, и требования к налогоплательщику.

Требования к объекту недвижимости:

- приобретенный объект жилой недвижимости или доля в нем;

- строительство и отделка нового жилого дома, за земельный участок под ним;

- погашение кредитов и(или) целевых займов на покупку жилья или строительство;

- рефинансирование основных кредитов и займов, полученных на покупку жилплощади;

- приобретенное жилье расположено на территории России;

Требования к налогоплательщику:

- льготы предоставляется только гражданам России, зарегистрированным в установленном порядке и проживающим на территории РФ не менее полугода;

- гражданин получал доходы, облагаемые НДФЛ в размере 13 %, кроме дивидендов;

- покупатель и продавец не состоят в родственных связях.

Размер налогового вычета: калькулятор

Посчитайте, сколько вы можете вернуть при покупке квартиры или дома. Укажите стоимость купленного жилья, нажмите на кнопку «Рассчитать» — и вы получите сумму, которую по закону вернут (если, конечно, у вас есть налогооблагаемый доход).

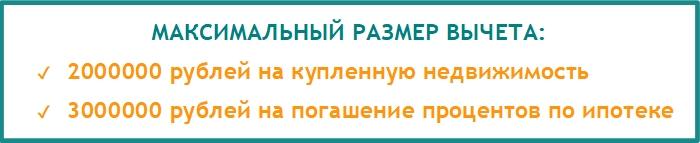

Суммы возмещения НДФЛ ограничены. Так, при приобретении или самостоятельном строительстве жилой недвижимости на территории РФ гражданину положен налоговый вычет, равный 2 000 000 рублей — этот порядок предоставления налогового вычета при покупке квартиры закреплен в статье 220 НК РФ. И наш калькулятор это учитывает.

Пример

Букашка А.Б. приобрел комнату в коммунальной квартире за 1,2 миллиона рублей и получил возврат НДФЛ со всей стоимости. По действующему порядку получения вычета при покупке квартиры, если Букашка А.Б. в будущем купит другое жилье, он получит возврат в сумме 800 000 рублей (2 000 000 – 1 200 000).

Особенности вычета при ипотеке

Когда граждане получают заемные средства на приобретение жилой недвижимости, для них действуют иные правила возмещения удержанного НДФЛ.

При использовании ипотечного кредита физические лица вправе получить налоговое возмещение в большем объеме. Для жилья, купленного в ипотеку, установлена максимальная сумма 3 000 000 рублей (это в дополнение к двум миллионам на покупку).

Эти нормы действуют для домов и квартир, купленных позднее 2014 года. Если жилплощадь была приобретена до 2014 года, сумма возмещения НДФЛ по уплаченным кредитным процентам не была ограничена.

Получаем вычет: алгоритм действий

Есть 2 способа получить возврат уплаченного налога:

- Через налоговую инспекцию. В этом случае возврат сделают сразу всей суммой (при условии, что за отчетный год у вас была уплачена достаточная сумма налога).

- Через работодателя. В этом случае с вас перестанут удерживать НДФЛ до тех пор, пока сумма возврата не будет выбрана полностью.

Как оформить возврат через ФНС

Чтобы вернуть уплаченный налог через ФНС, рекомендуем следующий порядок получения имущественного вычета при покупке квартиры:

- Составляем декларацию по форме 3-НДФЛ. Обязательно проверьте актуальность бланка, так как он почти каждый год меняется!

- Запрашиваем справку 2-НДФЛ у всех работодателей. То есть, если физическое лицо является совместителем, необходимо подтвердить все полученные доходы в отчетном году.

- Делаем хорошо читаемые копии документов, которые подтверждают право на жилплощадь: свидетельство о регистрации права собственности на жилье или землю, договор купли-продажи, акт о приеме-передаче имущества.

- Готовим копии документации, подтверждающей факт оплаты: чеки, квитанции или банковские выписки, ипотечный кредитный договор и квитанции об оплате процентов по нему.

- Составляем заявление на возврат НДФЛ, если в декларации 3-НДФЛ исчислена сумма налога к возврату из бюджета.

Готовые документы следует отправить в ФНС по почте или предоставить в ближайшее отделение лично. Срок направления документации на возврат НДФЛ — до 30 апреля. Представители ФНС организуют камеральную проверку, срок которой три месяца. При положительном решении ФНС порядок выплаты налогового вычета при покупке квартиры — в течение одного календарного месяца с момента завершения камеральной проверки.

Как оформить у работодателя

Алгоритм почти аналогичен предыдущему варианту:

- Оформляем декларацию 3-НДФЛ.

- Собираем документы: справку 2-НДФЛ, копии документов на недвижимость, копии платежных документов.

- Относим этот комплект в ФНС РФ по месту регистрации.

- В течение месяца налоговая проверяет сведения и выдает вам уведомление о вычете.

- Это уведомление вы относите работодателю.

Со следующего месяца после получения от вас уведомления работодатель перестает удерживать НДФЛ с вашей зарплаты.

Об авторе статьи

- Бухгалтер-эксперт, опыт практической работы - более 15 лет.

Автор статей в интернет-СМИ по бухгалтерии, налогам, кадровым вопросам.

Последние публикации автора

- 19.03.2024ДеньгиМатериальная помощь в связи со смертью родственника в 2024 году

- 12.03.2024ПенсияКак отказаться от пенсионных отчислений по закону? Ведь до пенсии доживут не все

- 09.02.2024МедицинаКак пенсионеру оформить инвалидность

- 08.02.2024Льготы. КомпенсацииМатериальная помощь малоимущим семьям: на что можно рассчитывать в 2024 году

Нажимая на кнопку "Отправить", я принимаю условия Пользовательского соглашения.