Налоговый вычет при долевом строительстве — это вид фискальной льготы, предусмотренной для россиян, приобретающих жилье в новостройках. Разберемся, кто вправе претендовать на скидку, каков размер возврата и особенности получения.

ДДУ, или договор долевого участия в строительстве, предполагает приобретение жилья в доме, который находится на этапе постройки, возведения. Например, покупка квартиры в строящейся многоэтажке.

Статьей 220 НК РФ предусмотрены права налогоплательщика вернуть уплаченный НДФЛ при приобретении или строительстве жилья. И покупка квартиры или комнаты по ДДУ дает возможность покупателю воспользоваться льготой и получить имущественный вычет при долевом участии в строительстве при соблюдении некоторых условий.

Кто может получить льготу при ДДУ

Воспользоваться льготой, по НК РФ, вправе далеко не все приобретатели строящегося жилья. Законодатели обозначили ряд требований, которые обязательны к исполнению. Иначе деньги не вернут из бюджета.

Требования к получению возврата НДФЛ по ДДУ:

- Приобретаемое жилье строится на территории Российской Федерации.

- Покупатель является налоговым резидентом, то есть проживает в России не менее 183 дней в году.

- Приобретатель имеет официальный налогооблагаемый доход по ставке 13% НДФЛ.

- Покупка жилья оформлена документально. В нашем случае требуется договор долевого участия для налогового вычета.

- Сохранены платежные документы по расчетам за жилье.

- На руках у покупателя квартиры имеется подписанный передаточный акт или иной документ, подтверждающий, что застройщик сдал жилье, а покупатель принял.

Допускается приобретение квадратных метров ДДУ за счет кредитного ипотечного капитала, государственных бюджетных субсидий и средств работодателя. НДФЛ возвращают только с собственных средств и ипотечного кредита. Возврат НДФЛ с бюджетных субсидий, материнского капитала и прочих целевых средств от государства и работодателя не предусмотрен.

Условия получения вычета ДДУ

Наличие передаточного акта на жилище — это основное условие для получения вычета. До того момента, как застройщик сдаст готовое жилье, получить возмещение подоходного налога из бюджета нельзя. Даже при условии, что гражданин оформляет ипотечный кредит и исправно выплачивает его несколько лет. Получают возмещение из бюджета только после того, как жилье полностью готово и сдано застройщиком.

В остальном исключений нет. Имущественный налоговый вычет по договору долевого участия предоставляется на общих условиях, закрепленных статьей 220 НК РФ.

Сколько денег вернут

Размер вычета по ДДУ не отличается от объема льготы при покупке готового жилья или при самостоятельном строительстве. Покупатель квартиры в новостройке вправе рассчитывать на 260 000 рублей возврата НДФЛ по фактическим затратам на покупку жилплощади. При условии, что стоимость квартиры равна 2 миллиона и выше. Покупая недвижимость по меньшей цене, налогоплательщик получит только 13% от фактической стоимости жилья.

- оплату услуг застройщика, если в ДДУ эта сумма выделена отдельной строкой;

- оплату проектно-сметной документации на проведение отделочных работ;

- оплату отделочных работ и материалов, если квартира сдана без отделки.

Можно получить 390 000 рублей возврата НДФЛ по уплаченным процентам по ипотечному (целевому) кредиту или займу. При условии, что максимальная сумма льготы на погашение процентов по жилищным кредитам — 3 миллиона рублей. Оформляя меньшую сумму в ипотеку, налогоплательщик получит пропорциональный возврат (проценты по кредиту × 13% НДФЛ).

Если ипотека была получена до 2014 года, то сумма возврата НДФЛ определяется без максимального ограничения. То есть вернуть налог получится со всей суммы процентов, фактически уплаченных по ипотеке. Причем на рефинансированные кредиты вычет получают на общих основаниях.

Какие документы надо собрать

Есть 2 варианта, где получить налоговый вычет при ДДУ, — у нанимателя или в ИФНС. Но прежде чем обратиться за льготой, проверьте, все ли необходимые документы у вас с собой.

Что потребуется для возмещения, перечень документов:

- Декларация по форме 3-НДФЛ. Заполняется только при получении льготы через ИФНС. Чтобы вернуть налог через работодателя, декларация не потребуется.

- Договор долевого участия в строительстве. Подготовьте копии всех страниц договора. Обязательно возьмите с собой оригинал.

- Передаточный акт или иной документ, подтверждающий передачу жилого объекта застройщиком и принятие покупателем. То есть акт подписан обеими сторонами ДДУ.

- Справку 2-НДФЛ от работодателя, подтверждающую оплату налога в бюджет.

- Платежные квитанции и чеки, подтверждающие расчеты с застройщиком.

- Иные документы, подтверждающие дополнительные расходы на покупку жилья: отделку квартиры, покупку материалов и проч.

Если жилье приобреталось в ипотеку, то дополнительно подготовьте:

- Договор ипотечного кредитования. Обратите внимание, что простой потребительский кредит для возврата НДФЛ не подойдет. Деньги из бюджета не вернут. Ключевое условие — это целевое кредитование. То есть заем выдается на конкретную цель — покупку жилья.

- Платежные документы, подтверждающие факт уплаты процентов по целевому кредиту: квитанции и чеки. Допускается оформить выписку из банка о погашении процентов по ипотеке.

Как заполнить декларацию (и образец)

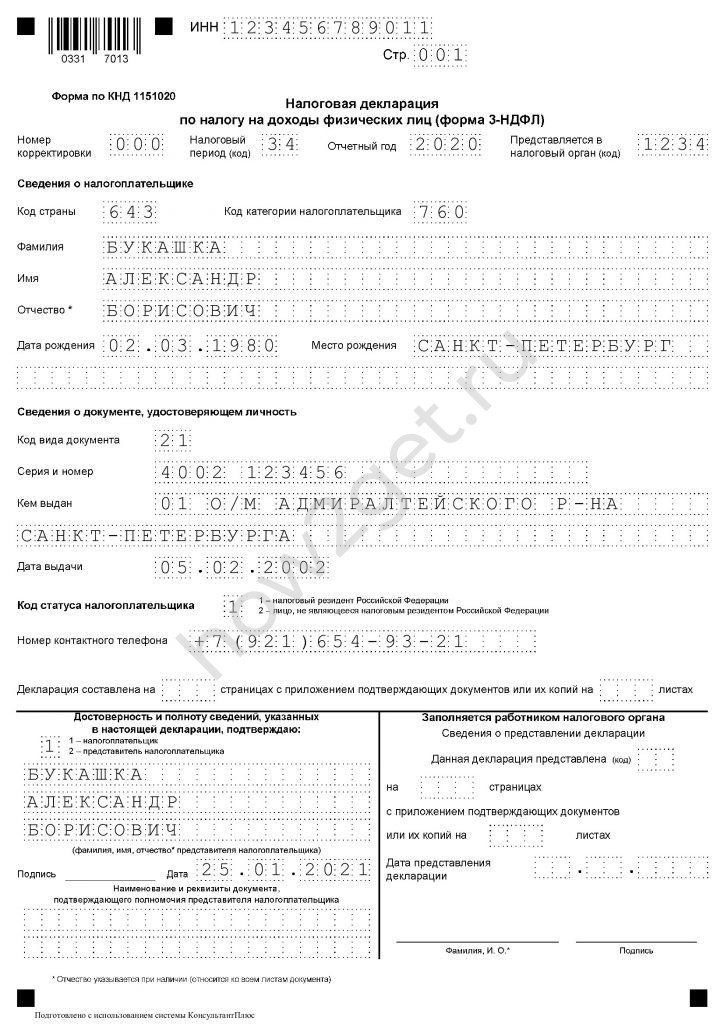

Декларацию по форме 3-НДФЛ заполните по общим правилам, установленным ФНС. Установленный регламент гласит, что налоговый вычет по ДДУ предусматривает заполнение следующих страниц отчета:

- титульный лист — заполняется всегда, раскрывает сведения о налогоплательщике;

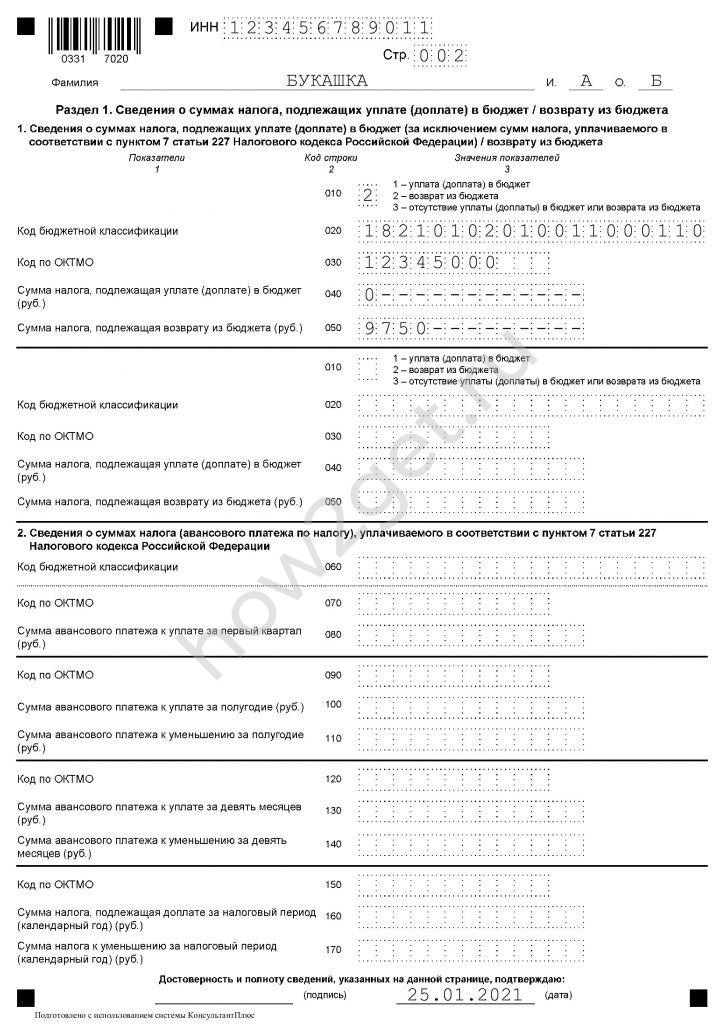

- раздел № 1 — информация о суммах налога, подлежащих уплате или возврату из бюджета;

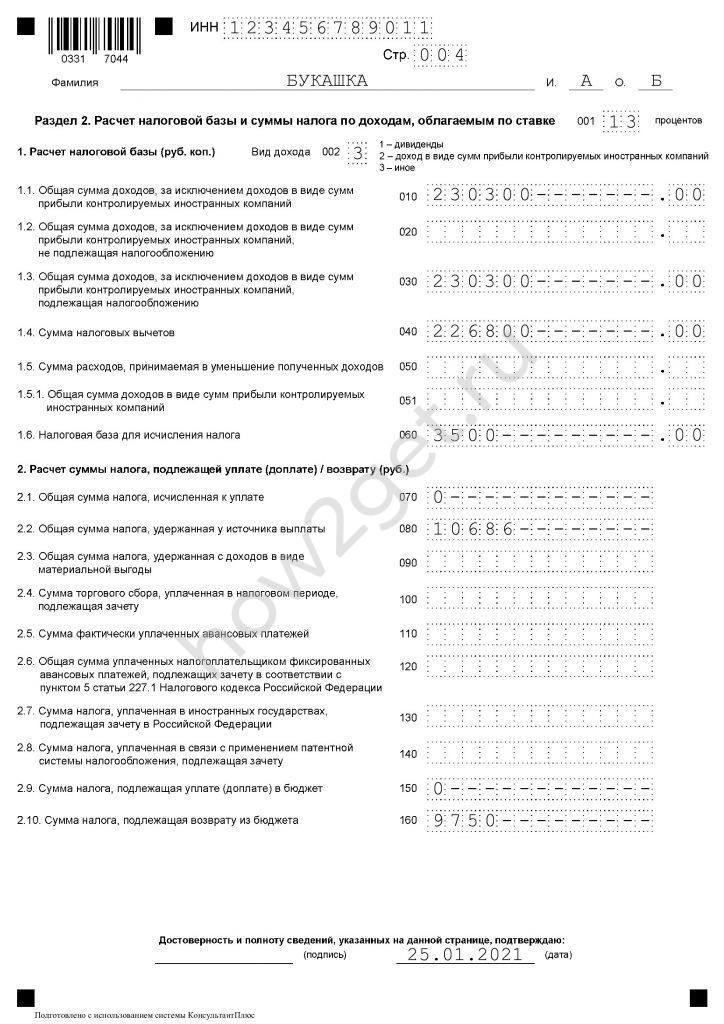

- раздел № 2 — расчет налогооблагаемой базы;

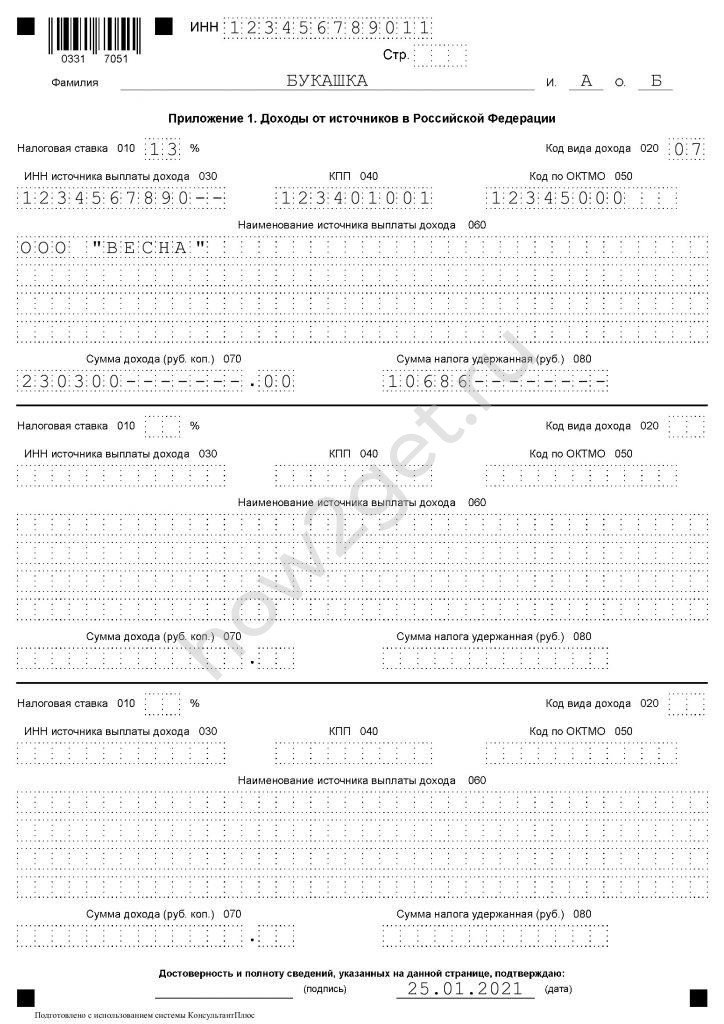

- приложение 1 — раскрывает доходы, подлежащие налогообложению;

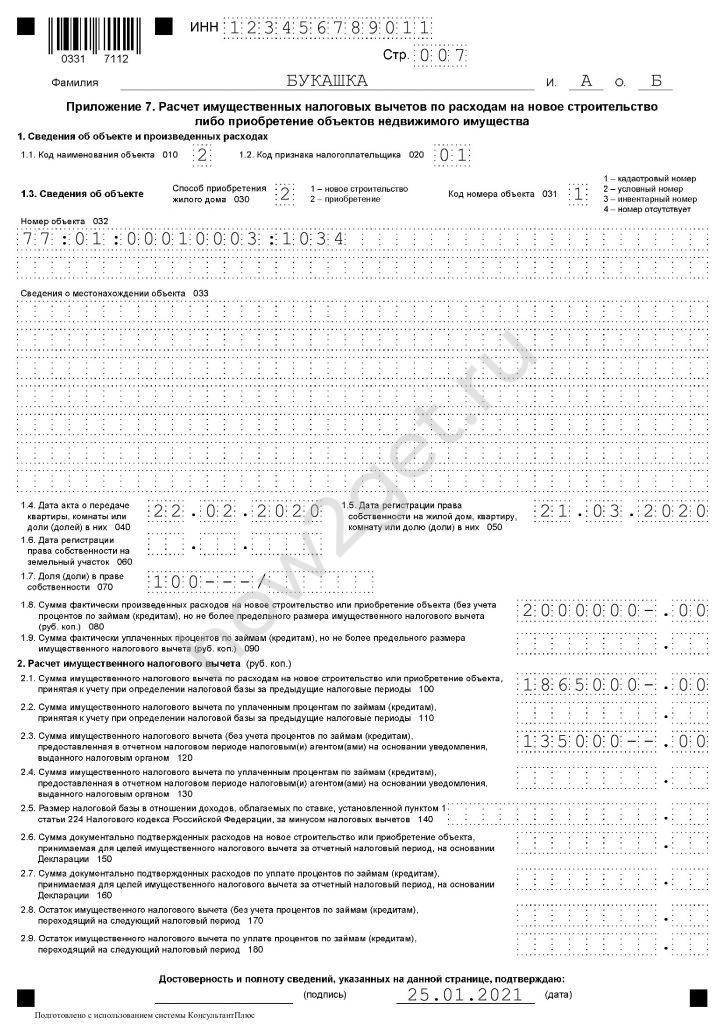

- приложение 7 — для регистрации имущественного вычета при покупке квартиры.

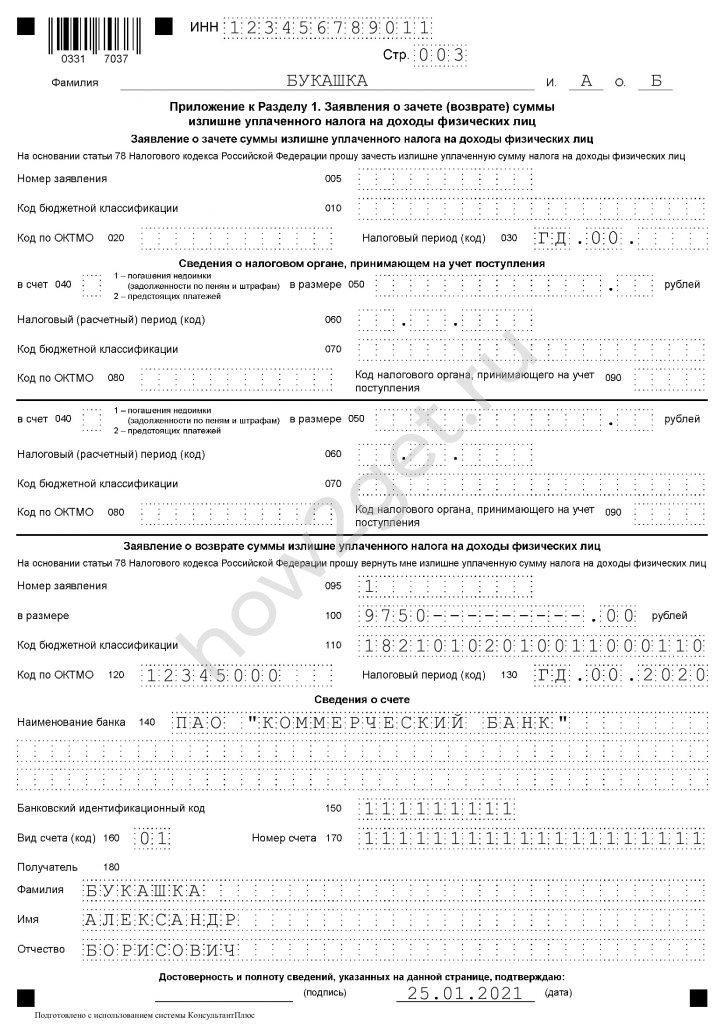

Образец заполнения 3-НДФЛ

Когда и куда подавать на вычет

Обратиться за возвратом НДФЛ разрешено только после получения передаточного акта от застройщика. До этого момента права на налоговый вычет ДДУ у покупателя квартиры нет.

Как только акт подписан, у покупателя возникают права на жилплощадь, а вместе с ним и на возмещение подоходного налога из бюджета. Обращайтесь за вычетом в ИФНС либо к работодателю. Причем вернуть налоги можно, не дожидаясь следующего года. Возврат НДФЛ через работодателя вы получите в том году, в котором подписан передаточный акт.

А вот для получения вычета в ИФНС придется дождаться окончания календарного года, подготовить 3-НДФЛ и обращаться за возвратом. Не забудьте взять с собой паспорт и полный перечень документов на вычет по ДДУ.

Можно ли получить вычет, если дом еще не сдан

Нет, такой возможности не предусмотрено. Право на вычет ДДУ возникает только после ввода здания в эксплуатацию и подписания передаточного акта между покупателем и застройщиком. До этого момента права на льготу по НДФЛ у граждан нет.

Об авторе статьи

- Бухгалтер-эксперт, опыт практической работы - более 15 лет.

Автор статей в интернет-СМИ по бухгалтерии, налогам, кадровым вопросам.

Последние публикации автора

- 19.03.2024ДеньгиМатериальная помощь в связи со смертью родственника в 2024 году

- 12.03.2024ПенсияКак отказаться от пенсионных отчислений по закону? Ведь до пенсии доживут не все

- 09.02.2024МедицинаКак пенсионеру оформить инвалидность

- 08.02.2024Льготы. КомпенсацииМатериальная помощь малоимущим семьям: на что можно рассчитывать в 2024 году

Нажимая на кнопку "Отправить", я принимаю условия Пользовательского соглашения.