Налоговая амнистия для физических лиц – это процедура, которую периодически объявляет государство для того, чтобы обычные граждане могли списать свои долги по налогам: подоходному, транспортному, земельному, на имущество. В этой статье разберем особенности предоставления налоговой амнистии физическим лицам и индивидуальным предпринимателям. Также расскажем об амнистии 2018 года.

Для начала: что такое налоговая амнистия?

В нормах действующего законодательства определение «налоговая амнистия 2018 для ИП и граждан» не раскрыто. Нет такого термина в нормативных актах России. Чаще всего под ним понимается освобождение от фактической задолженности (обязательства) по уплате налогов, а также от ответственности (санкций, штрафов) за нарушение установленных обязательств.

Суть налогового амнистирования заключается в стимулировании физических граждан и представителей бизнеса самостоятельно сообщать о сокрытых или неучтенных доходах, имуществе и прочих налогооблагаемых объектах, что позволит им избежать значительных платежей в бюджет (взносы, штрафы, пени), а государству — повысить эффективность работы фискальной системы. Проще говоря, во время амнистии вы (или любой другой должник) можете не бояться сообщить государству о ваших налоговых долгах (хотя оно обычно и так в курсе), а государство их простит.

Понятия «страховой вычет», «амнистия», «льгота» и «каникулы» в действующем федеральном законодательстве не являются синонимами, хотя и предусматривают ряд послаблений для налогоплательщиков.

Давайте рассмотрим, как будут образовываться амнистии по налогам для российских граждан и ИП, объявленные на 2018 год.

Откуда берутся налоги и как государство узнает, кому их начислять?

Большинство физических лиц, а также индивидуальных предпринимателей владеют имуществом, попадающим под налогообложение. Например, квартира, дом, транспортное средство, торговое или складское помещение, земельный участок. За все это нужно платить налог. Обычно налоговый орган знает о том, какое имущество есть у вас и у организации (он получает эти данные по своим каналам – например, из данных кадастрового учета, Росреестра и так далее). И начинает автоматически начислять налог и высылать соответствующие квитанции. Для этого у него есть все основания.

Если владелец налогооблагаемого объекта не получает уведомления об уплате сбора, то он сам должен сообщать в ФНС о новом имуществе в обязательном порядке, причем с 2015 года. Такие указания содержатся в пункте 2.1 статьи 23 НК РФ. Но если уведомить ФНС о наличии неучтенного объекта недвижимости или транспорта, инспекторы начислят налог за весь период владения объектом, что совершенно не выгодно для обычного человека, ведь в этом случае он будет обязан заплатить большую сумму.

Чтобы повысить стимул у граждан своевременно уведомлять ИФНС о наличии налогооблагаемых объектов, и были введены инструменты финансового помилования для физических лиц и индивидуальных предпринимателей.

До 2017 года действовала специальная процедура амнистии – если добровольно сообщить в налоговую об имуществе до конца года, то налог начисляли только за этот год (а предыдущие годы прощались). Чиновники представляли льготы по трем налогам: земельному, имущественному и транспортному.

Пример:

Гражданин Сидоров В.В. приобрел квартиру в 2010 году. Уведомления на уплату налога на имущество ФЛ не получал, сведения в ИФНС не подавал. Если Сидоров сообщит государству о купленной квартире до 31.12.2016, то заплатить придется только за 2016 год.

Если Сидоров отправит сообщение в инспекцию в 2017 году, то ему начислят задолженность за три предшествующих года и штраф. Оштрафовать за непредоставление информации могут не более чем на 20 % от неуплаченной суммы (п. 3 ст. 129.1 НК РФ, ч. 3 ст. 7 Закона от 02.04.2014 № 52-ФЗ).

Сейчас такая схема уже не действует.

Амнистия по налогам для граждан РФ 2018 года. Кому и что прощают?

В конце прошлого года после горячей линии с В.Путиным был оперативно принят закон, который внес множественные изменения в Налоговый кодекс. Эти правки в том числе касаются новой налоговой амнистии – это как раз и есть налоговая амнистия 2018 для физических лиц.

В чем суть этой амнистии?

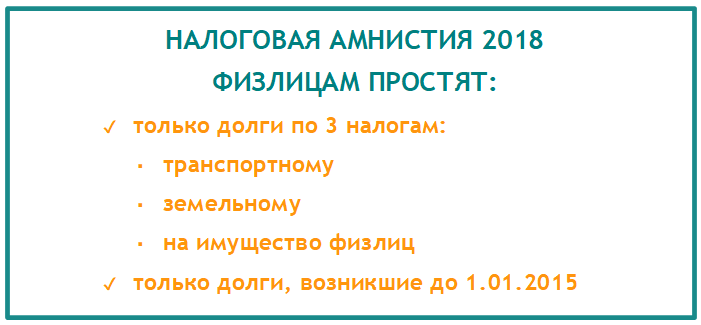

Первое: физическим лицам (гражданам) будут прощены долги по трем налогам: транспортному, земельному и на имущество. Но только в том случае, если эти долги возникли до 1 января 2015 года (то есть больше 3 лет назад). Более поздние – уже не простят, их все равно придется платить. Пени по ним тоже будут списаны без последствий для людей.

Читайте также: Что делать, если не пришла квитанция на уплату налога?

Второе: по НДФЛ прощения не будет. Весь неуплаченный налог по зарплатам, выплатам по договорам подряда, выигрышам, доходам в натуральной форме, доход от продажи квартир, автомобилей и т.п. не амнистируется – здесь государство долги прощать не собирается. Если, по какой-то причине, лицо отказывается от оплаты налога, дело может быть передано в суд.

Важно понимать, что под освобождение не попадут доходы, при получении которых был удержан НДФЛ. Вот их перечень:

- дивиденды и проценты;

- вознаграждение за оказание услуг, выполнение работ;

- материальная выгода;

- призы и розыгрыши.

А также те, которые представлены в виде натуральной формы. На все из них назначается налог, который подлежит уплате.

Единственное, что простит государство, – это НДФЛ в следующих ситуациях:

Доход человеком был получен с 1 января 2015 по 1 декабря 2017 года.

Налоговый агент (тот, кто должен за этот доход уплатить НДФЛ за человека) налог не удержал и не уплатил, а в ФНС отчитался (справку 2-НДФЛ подал).

В данном случае речь может идти о ситуациях, когда банк или поставщик некой услуги списал вам долг, налог удержать не смог (не с чего) и уведомил об этом налоговую службу.

Спишут ли долги по налогам за 2016 и 2017 годы?

На начало 2015 года недоимка по имущественным налогам превышала 103 млрд. руб. Президент РФ освободил должников от накопившихся выплат. Под действие соответствующего закона попадают долги, возникшие до 01.01.2015 года. Все остальные, в том числе возникшие в 2016 и в 2017 годах, подлежат оплате.

Как списать задолженность по налогам в рамках налоговой амнистии 2018?

Сначала уточните свое юридическое состояние, то есть числятся ли за вами долги. Это можно сделать в личном кабинете на сайте ФНС, либо на сайте Госуслуги. Или прийти лично в вашу налоговую с паспортом и ИНН и уточнить на месте.

Если задолженность есть, то налоговая должна ее списать сама. Никаких заявлений и документов готовить специально не нужно. Но если вдруг вы обнаружили, что долг все еще висит, то тогда уже лучше обратиться к инспектору и уточнить, почему он не списан согласно условиям налоговой амнистии 2018 года.

Обратите внимание: уведомления о том, что задолженность прощена вы не получите. ФНС их не рассылает. Поэтому лучше через некоторое время снова уточнить в личном кабинете или очно, что там с вашими долгами.

Когда спишутся эти долги?

Вообще-то они должны списаться в 2018 году, скорее всего, у большинства должников это уже произошло. Если же нет, то можно обратиться в налоговый орган и уточнить. На сегодняшний день точной информации о конечных датах списания долгов нет, однако велика вероятность, что в ближайшее время она появится.

А есть ли налоговая амнистия 2018 для ИП?

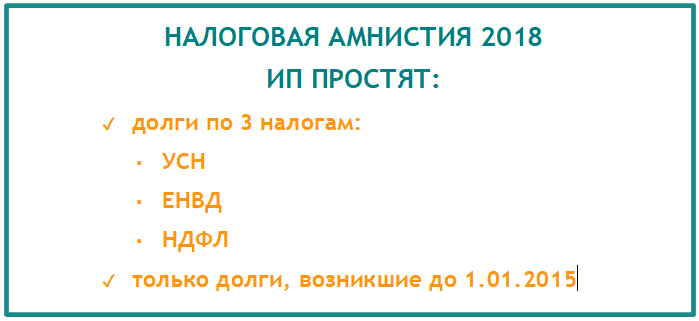

Новый закон от 29.12.2018, который мы только что рассмотрели, вводит и некоторые послабления для индивидуальных предпринимателей. Им простят долги, возникшие ДО 1 января 2015 года.

Важный момент: если эти долги уже взысканы государством, то их никто не вернет. Речь в данном случае идет о невзысканных суммах по некоторым налогам ИП (УСН, ЕНВД, НДФЛ) и пенях по ним.

Важно, что долги по НДПИ, акцизам и таможенному НДС не простят никаким лицам.

Также нужно учитывать, что законодательством предусмотрены дополнительные виды послаблений по налогам для индивидуальных лиц, это базовые правила, описанные в НК России:

- Освобождение налогоплательщика от ответственности за занижение налоговой базы. Однако, воспользоваться освобождением можно только при условии предоставления корректирующей декларации до обнаружения ошибки контролирующими органами ФНС. То есть, если ИП самостоятельно выявил ошибку в расчете или декларации и отправил исправленный отчет, то штрафовать его не будут. Норма закреплена в 81 статье НК РФ.

- Списание задолженности, безнадежной к взысканию, в случаях, предусмотренных статьей 59 НК РФ. Это случаи: банкротство индивидуального предпринимателя; если имущества, активов и средств ИП недостаточно для покрытия долгов; когда судебная инстанция отклонила решение ФНС по взысканию долгов из-за истечения срока исковой давности (а он составляет 3 года); окончание исполнительного делопроизводства при невозможности взыскания долгов в установленный законом срок.

- Право лица на получение статуса «нерезидент РФ» в налоговом периоде. Воспользоваться этим видом амнистирования могут только ИП на ОСН, которые уплачивают НДФЛ. Став нерезидентом, предприниматель получает право вернуть или зачесть уплаченный НДФЛ с доходов, полученных за рубежом (п. 4 ст. 207 НК РФ). Чтобы воспользоваться таким условием, необходимо направить письменное заявление в УФНС.

Отдельно расскажем, что для частных предпринимателей предусмотрен особый вид — фискальные каникулы.

Налоговые каникулы для предпринимателей

Для российских ИП законодательством предусмотрены налоговые каникулы. В силу введен период, равный двум календарным годам, в который частные лица могут воспользоваться льготой — нулевой ставкой налога. Чтобы воспользоваться привилегиями, ИП должен отвечать следующим условиям:

- Субъект должен быть на упрощенке (УСН) или на патенте (ПСН).

- Частник должен быть зарегистрирован впервые. Воспользоваться каникулами, закрыв ИП и открыв снова, не получится.

- Субъект осуществляет льготные виды деятельности (социальные, научные, производственные или оказывает бытовые услуги населению).

- Доход от льготного вида деятельности не менее 70 % от всех поступлений.

ВАЖНО! Региональные власти должны закрепить условия применения каникул для своего региона. Если в вашем субъекте условия не закреплены в НПА, то ИП не вправе претендовать на применение таких каникул.

Об авторе статьи

- Я главный редактор сайта Сашки Букашки.

Опыт работы с правовой информацией - более 15 лет.

Последние публикации автора

- 24.02.2025ЕщеДосрочная пенсия для медиков: когда можно выйти на заслуженный отдых раньше

- 14.02.2025ЕщеЖилищные алименты на ребёнка: разбираемся

- 28.01.2025НалогиНа что влияет статус налогового резидента или нерезидента РФ

- 23.01.2025НалогиС 2025 года ввели туристический налог. Что нужно про него знать туристам?

жду ответа

Ирина, не видим вопроса. На что конкретно Вы ждете ответ?

Здравствуйте! В налоговой говорят, что списывать будут только в размере 8-ми МРОТ. Законно ли это? В какой статье закона это указанно? То есть, если у меня долг по ИП, к примеру, 50 000 рублей, мне его не спишут? Спасибо. Направте пожалуйста ответ на s.suslov@mail.ru

Добрый день! Подскажите, будет ли списываться задолженность по фиксированным платежам в ПФР и ФСС ( у меня долги за 2014, 2015 и 2016 гг.). Прошу выслать ответ на raisanicky@mail.ru. Спасибо!

Раиса, на почту мы ответы не высылаем. Но задолженность по фиксированным платежам не списывается.