Платится ли налог при дарении квартиры родственнику, зависит от степени родства. По закону есть близкие родственники, которые освобождены от налогообложения дарственных, и остальные, которые такой льготы не имеют.

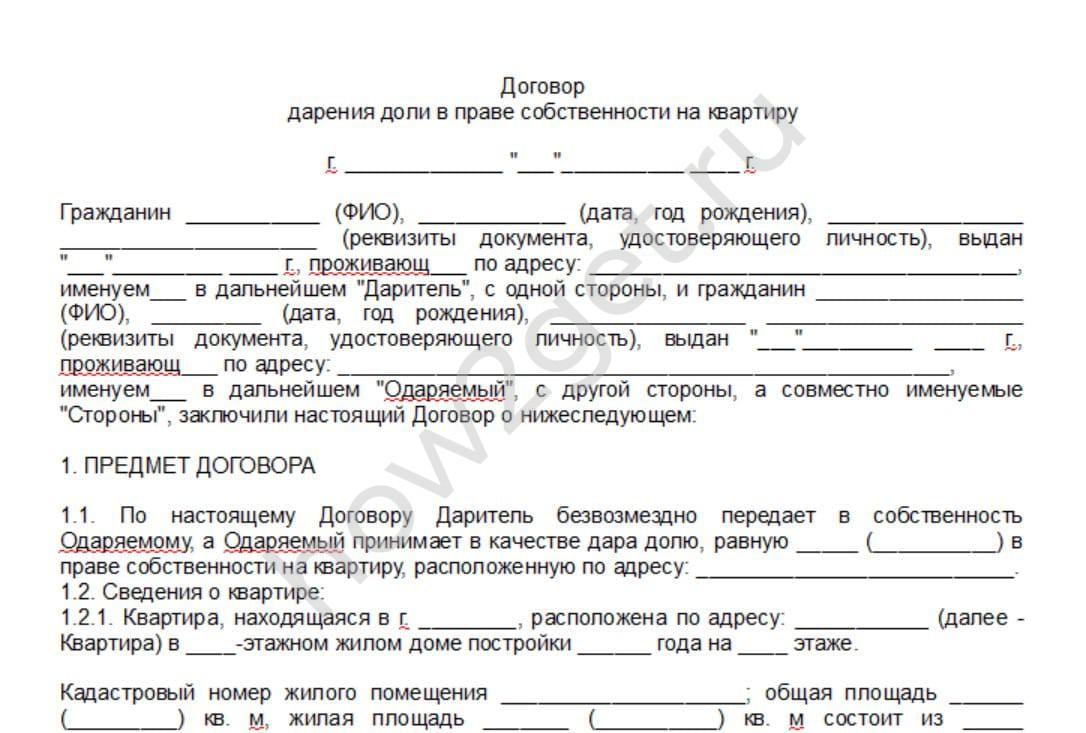

Договор дарения — это соглашение, по которому одно лицо (даритель) безвозмездно передает другому лицу (одаряемому) какое-либо имущество. Это наиболее простой и быстрый способ передачи права собственности на имущество. И вопрос налогообложения сделки играет не последнюю роль. В статье рассмотрим, нужно ли платить налог при дарении квартиры, как правильно рассчитать его размер и в какие сроки уплачивать.

Первое и важное: даритель не платит налог. Никогда. Если вы безвозмездно передали имущество, то выгоды или дохода не получили. Облагать сбором в такой ситуации нечего.

С получателем дара дело обстоит иначе. Если дарственная оформлена между физическими лицами, одариваемый обязан сам подать декларацию и уплатить НДФЛ в размере 13% (пп. 7 п. 1, п. 2 ст. 228 НК РФ).

Когда налог платить не нужно

Российское законодательство отдельно оговаривает условия, когда налог на договор дарения платить не нужно, — это происходит в следующих случаях:

- В дар получены деньги или имущество, за исключением недвижимости, транспортного средства, акций, паев, долей (п. 18.1 ст. 217 НК РФ). Например, вам подарили на день рождения 50 000 рублей. Деньги не входят в перечень ограничений, поэтому ничего платить не нужно.

- Недвижимость, транспортное средство, акции, паи или доля подарены близким родственником. Семейный кодекс РФ включает в число близких родственников супругов, родителей и детей, дедушек, бабушек и внуков, братьев и сестер (п. 2 ст. 14 СК РФ). Например, дедушка подарил внучке квартиру. По НК РФ налог на дарение между близкими родственниками не взимается, дедушка и внучка по Семейному кодексу являются близкими родственниками, следовательно, им ничего государству платить не нужно.

Когда платить НДФЛ обязательно

Если подарок не подпадает под исключения, описанные выше, придется заплатить НДФЛ. Он составляет 13 % от стоимости имущества.

Например, двоюродная тетя оформила дарственную на квартиру в пользу племянника. Двоюродная тетя — не близкий родственник, и налог на дарственную на квартиру придется оплатить.

Дарение родственникам

Как мы уже писали, близкими родственниками считаются:

- супруги;

- родители и дети;

- бабушки, дедушки и внуки;

- братья и сестры (также и по одному из родителей).

Все они освобождены от необходимости уплачивать налог на дарение недвижимости, как устанавливается Налоговым и Семейным кодексами РФ. Но если дарение происходит между тетей (дядей) и племянниками, двоюродными братьями и сестрами, то они не считаются близкими родственниками, поэтому налог по договору дарения недвижимости между ними придется уплатить в государственную казну.

Такие сделки часто проверяются сотрудниками ФНС РФ, поэтому при заключении сделки необходимо подтвердить степень родства. Для этого предъявляются следующие документы:

- свидетельство о рождении;

- справка об усыновлении;

- свидетельство о браке;

- судебное решение.

Несмотря на то, что близкий родственник, который получил в дар имущество, не платит НДФЛ, он обязан оплатить сопутствующие сделке расходы:

- государственную пошлину;

- услуги работника нотариальной конторы;

- оформление соглашения.

Если же новый владелец решит в первые три года перепродать подаренное имущество, он уплатит НДФЛ в размере 13 % от стоимости.

Ставка налога

Мы выяснили, облагается ли налогом договор дарения., а сколько придется уплатить государству за такую сделку?

Налоговым кодексом Российской Федерации предусмотрены следующие ставки:

- 13 % — для налогоплательщиков, которые являются резидентами РФ;

- 30 % — для нерезидентов РФ.

Напомним, что налоговыми резидентами РФ являются физические лица, находящиеся на территории Российской Федерации не менее 183 дней в течение календарного года.

Калькулятор налога при дарении

Посчитайте, сколько придется уплатить государству за полученную по договору недвижимость НЕ-родственникам. Укажите стоимость полученного в дар имущества, нажмите на кнопку “Рассчитать” — и вы получите сумму НДФЛ к уплате.

Обратите внимание! Калькулятор считает НДФЛ только для резидентов России (то есть тех, кто постоянно проживает на территории РФ более 183 дней в году вне зависимости от наличия или отсутствия российского гражданства).

Как определить налоговую базу

Налоговая база в нашем случае — это стоимостная оценка подаренного имущества. Мы уже выяснили, облагается ли налогом дарственная на квартиру, но возникает вопрос — как определить стоимость недвижимости, и рассчитать размер сбора? Если в договоре дарения указана цена передаваемого имущества, то ее и следует использовать в качестве базы для расчета.

Пример.

В дар передается квартира стоимостью 2 миллиона рублей. НДФЛ составит 260 000 рублей (2 000 000 × 13 %). Важно, чтобы указанная в договоре цена не была занижена. В противном случае ФНС не примет декларацию и потребуют оплатить сбор исходя из рыночной или кадастровой стоимости недвижимости. В случае, когда в дарственной нет пункта о цене подарка, налог с дарственной на недвижимость рассчитывается на основе:

- рыночной стоимости, которая определяется результатом независимой оценки;

- кадастровой стоимости. Ее вы найдете в кадастровом паспорте на недвижимость или узнать в Росреестре.

Сроки уплаты

Декларацию 3-НДФЛ подают в инспекцию по месту прописки не позднее 30 апреля года, следующего за годом заключения договора подарка (п. 3 ст. 228, п. 1 ст. 229 НК РФ). Заплатить НДФЛ — до 15 июля года, следующего за годом получения подарка: в текущем году его положено оплатить до 15.07.2021.

Что будет, если не заплатить НДФЛ и не сдать декларацию

Если декларация не была сдана или сдана не вовремя, одаряемый вынужден заплатить штраф:

- за непредставление декларации — 1000 рублей или 5 % от установленной суммы НДФЛ за каждый месяц просрочки;

- за неуплату — 20 % от установленной суммы НДФЛ при первичной неуплате и 40 % при повторной;

- за задержку уплаты — пени в размере 1/300 ставки рефинансирования Центробанка РФ за каждый день просрочки.

Штрафы уплачиваются либо добровольно по требованию инспекции, либо через суд.

Подведем итоги

Получателю дара придется оплатить сбор, если оформлена дарственная на квартиру, автомобиль, акции, паи или долю. НДФЛ, выплачиваемый при этом, составит 13 % от стоимости имущества. Исключение — налог на дарение недвижимости между близкими родственниками в этом случае не уплачивается.

Срок для оплаты — с момента подписания договора и до 15 июля следующего года.

Об авторе статьи

- Разрешите представиться: Букашка, Александр Борисович.

Коренной петербуржец.

Умею отстаивать свои права и разбираться в документообороте.

Нажимая на кнопку "Отправить", я принимаю условия Пользовательского соглашения.