В апреле 2022 года ФНС выпустила письмо с описанием признаков, которые свидетельствуют о подмене трудовых отношений договорами с самозанятыми (письмо от 15.04.2022 № ЕА-4-15/4674). Переквалификации таких договоров дорого обходятся всем сторонам. Соблюдение несложных правил при документообороте самозанятого и заказчика его работ позволит избежать столкновений с контролирующими органами.

Какие документы должен предоставить самозанятый для заключения договора

Напомним, что самозанятые — это плательщики налога на профессиональный доход (НПД). В рамках своей деятельности они оказывают различные услуги или продают товары собственного производства, причем не только физическим лицам, но и юрлицам и индивидуальным предпринимателям. В связи с тем, что самозанятый не является плательщиком НДФЛ и страховых взносов, работа с ним выгодна для компаний и ИП.

Отвечая на вопрос, какие документы запросить у самозанятого, необходимо помнить, что с плательщиками НПД заключается не трудовой, а гражданско-правовой договор (ГПД). Требования ТК РФ об обязательных документах при приеме на работу на них не распространяются. То есть такие документы, как СНИЛС, диплом об образовании, трудовая книжка и др. (ст. 65 ТК РФ), запрашивать не надо.

Специальных норм о том, какие документы предоставляют самозанятые при заключении договора, законодательство не содержит. Он составляется по нормам Гражданского кодекса РФ, а значит, физическому лицу для заключения его в письменной форме потребуется документ, удостоверяющий личность (паспорт).

Договоры между компанией (или ИП) и налогоплательщиком НПД находятся под пристальным вниманием налоговых органов. Они проверяют такие договоры, и если найдут признаки трудовых отношений, переквалифицируют их, доначислят НДФЛ и страховые взносы. НДФЛ в этом случае платит организация (или ИП) за счет своих средств (п. 9 ст. 226 НК РФ).

Признаками того, что договор трудовой, является:

- систематический характер оказываемой услуги исполнителем (например, ГПД заключен на длительный срок с автоматической пролонгацией);

- регулярность оплаты труда, которая не зависит от объема выполненной услуги;

- наличие в договоре трудовой функции, то есть указание специальности, профессии, а не конкретной работы;

- создание для исполнителя условий труда, например, обеспечение его материалами и инструментами.

Налоговые органы обращают внимание и на документооборот с самозанятым: на трудовой характер отношений указывают упоминание в связи с его работой правил внутреннего распорядка, графика отпусков, журналов приходов и уходов, путевых листов или исполнитель подписывает первичные документы от лица компании. Рекомендуется избегать использования любых документов, которые обычно используются в кадровом документообороте. Зато наличие таких документов самозанятого для договора и документооборота, как справка налогоплательщика НПД, чек на каждую выплату, акт выполненных работ, защитит сделку от доначислений.

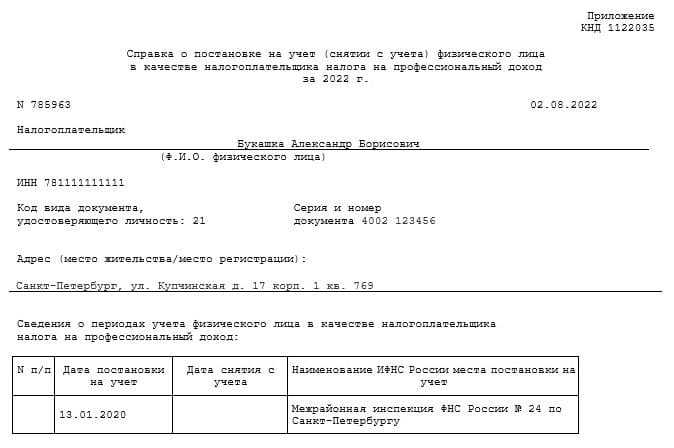

Как получить справку о самозанятости

Справка о плательщике НПД — один из документов, предоставляемых самозанятым, — подтверждает, что будущий исполнитель является плательщиком НПД и имеет право на ведение определенной деятельности.

Справка формируется самостоятельно самозанятым через приложение для плательщиков НПД «Мой налог» и предоставляется по требованию заказчика. Справка выглядит следующим образом:

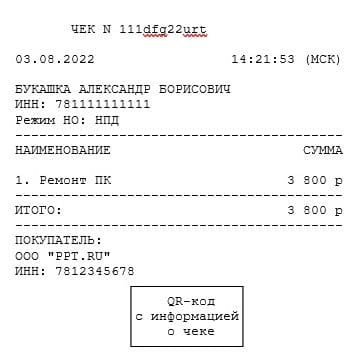

Как работать с чеками самозанятых

Чек налогоплательщика НПД — обязательный документ, подтверждающий факт выполнения работ или оказания услуг самозанятого и расходы на их оплату у заказчика. В законе о самозанятых указано, что отсутствие чеков не позволяет учесть в расходах по налогу на прибыль и УСН суммы, выплаченные физическому лицу — плательщику НПД (п. 8, п. 9 закона от 27.11.2018 № 422-ФЗ).

Как правильно оформить чек

Чек формируется через приложение «Мой налог» плательщика НПД и предоставляется заказчику в бумажном или электронном виде и с помощью QR-кода. Удобнее хранить электронный чек, он не утратит читаемости, и в любое время его можно распечатать. Обязанность высылать чеки, адрес электронной почты или мобильного приложения для их отправки необходимо прописать в договоре с самозанятым, например:

«2.2. Исполнитель в день получения вознаграждения присылает Заказчику чек, сформированный в приложении «Мой налог», на электронный адрес bukah@mail.ru».

Такие реквизиты этого документа, как наименование документа (чек), номер, Ф.И.О. и ИНН исполнителя, система налогообложения, QR-код, формируются в приложении автоматически. А наименование товаров, работ, услуг, их стоимость и ИНН заказчика необходимо вводить при подготовке чека. При проверке обратите внимание на их наличие. Обязанность по передаче идентификационного номера налогоплательщика исполнителю возлагается на заказчика (абз. 9 п. 2 письма ФНС № СД-4-3/2899).

Чек формируется и направляется заказчику:

- в момент оплаты, если она произведена наличными или на банковскую карту, электронный кошелек;

- не позднее 9-го числа месяца, если оплаты были произведены в предыдущем месяце платежкой на расчетный счет самозанятого.

Если чек сформирован с нарушением вышеназванных сроков, плательщик НПД вправе аннулировать неверный чек и сформировать корректные сведения. В них надо указать правильную дату поступления денег за оказанные услуги, приложение «Мой налог» позволяет вводить вручную этот реквизит.

Как правильно учитывать чеки в учете

В 2021 году ФНС РФ в своей информации от 26 августа обратила внимание на такой первичный документ от самозанятого, как акт выполненных работ (оказания услуг). При наличии предоплаты он является документом, подтверждающим факт и дату исполнения работ или услуг (информация ФНС России «Обязательно ли компании подписывать акт о выполнении работ с самозанятым»). Во избежание споров с контролирующими органами рекомендуется предусмотреть его (или товарную накладную — в случае получения товара) в договоре с самозанятым.

Компания, получившая от самозанятого документы по оказанию услуги или работ, выплаченные ему суммы может учесть в расходах. Расчеты с самозанятыми учитываются на счете 76.

При подготовке статьи использованы документы

Статья 65 ТК РФ

Федеральный закон от 27.11.2018 № 422-ФЗ

Статья 226 НК РФ

письмо ФНС РФ от 20.02.2019 № СД-4-3/2899

Нажимая на кнопку "Отправить", я принимаю условия Пользовательского соглашения.