Налоговый вычет за ремонт новой квартиры — это возврат налогоплательщику части НДФЛ, который ранее перечислялся с его зарплаты в бюджет государства.

Заявление на возврат налога оформляется легко и просто (а вот с 21 мая 2021 года еще легче и проще), практически не выходя из уютного дома со свежим ремонтом.

На какие расходы по ремонту можно получить вычет

Когда речь заходит про имущественный налоговый вычет за ремонт новой квартиры, подразумевается отделка жилплощади, купленной в новостройке или в недостроенном доме (см. Налоговый кодекс, ст. 220, п. 1, подпункт 3). При покупке недостроенного дома (или если он строится с нуля) учитывается подготовка проектной документации по строительству/достройке дома и подключение его к центральным системам жизнеобеспечения либо создание таких автономных систем (свет, газ, вода и т.п.). Расходы, которые входят в налоговый вычет на ремонт и отделку в новостройке и в недостроенном доме, включают строительные и отделочные материалы (грунтовку, штукатурку, краску, обои и т.п.). Кроме того, к возмещению налога подается оплата за отделочные работы, например:

- штукатурные и малярные работы (наружные, внутренние);

- установку дверей, окон и рам;

- монтаж кухонной мебели, лестниц;

- устройство потолков, внутренних некапитальных перегородок;

- облицовку или оклеивание стен, покрытие пола различными материалами.

Следите, чтобы в договорах подряда использовались наименования работ, приведенные в общероссийском классификаторе (раздел 43.3 ОКВЭД).

Условия получения вычета

Все российские граждане с официальным трудоустройством, у кого в зарплатных ведомостях фигурирует ставка НДФЛ 13 %, имеют основания оформить имущественный налоговый вычет за ремонт квартиры в новостройке, при условии что им не возвращался налог за другую недвижимость, приобретенную до 2014 года.

В договоре купли-продажи обязательно прописывается, что отделка отсутствует. Когда застройщик выполняет отделку своими силами, но за счет собственника, то в договоре стоимость квартиры и стоимость отделки указываются отдельно. Когда присутствует частичная отделка, но необходимы дополнительные работы, чтобы жилплощадь стала пригодной для проживания, то в договоре подробно описывается состояние перед продажей. Например, потолок загрунтован, но не покрашен, выравнивание пола сделано, но нет напольного покрытия. Без этих уточнений вероятность отказа весьма велика.

Сколько можно вернуть

Максимальные совокупные расходы по приобретению и отделке жилья, которые рассматриваются для возврата налога, — 2 млн руб. Из них возвращается 13 % (согласно ставке НДФЛ) — 260 тыс. руб. Допустимо распределить возмещение на несколько объектов недвижимости, пока не израсходуется вся сумма (до 2014 года такой вычет полагался 1 гражданину 1 раз в жизни на 1 объект, даже если общие расходы на квартиру не достигали предельных).

Лимит рассчитан на 1 налогоплательщика: то есть паре супругов, с которых работодатель регулярно удерживает НДФЛ, вернут 520 тыс. с расходов на 4 млн. Таким образом, семья, купив квартиру в новостройке за 3,3 млн и потратив на отделку 700 тыс., получит по максимуму.

Какие документы понадобятся

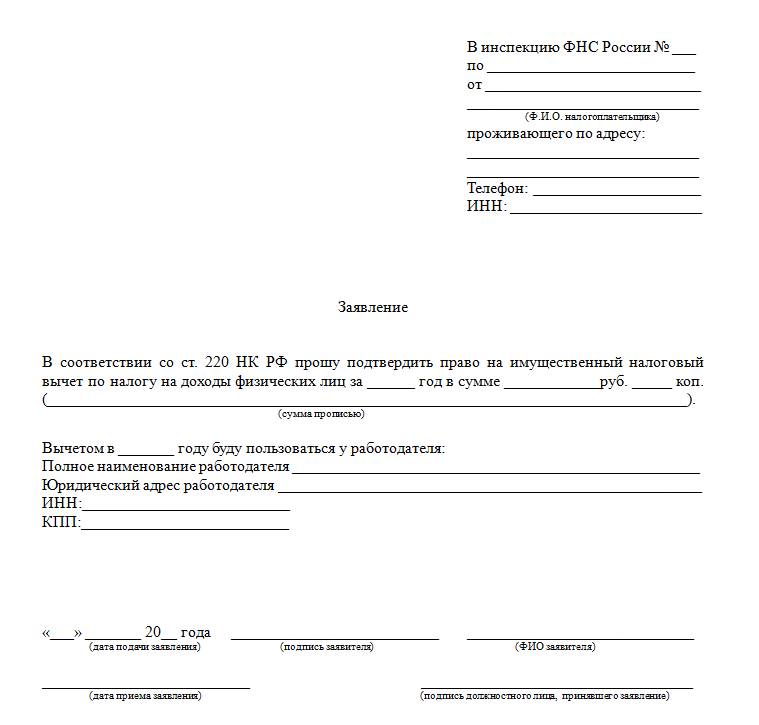

- Заявление по форме ФНС.

- Копии (при личном обращении возьмите оригиналы, чтобы инспектор сверил их):

- паспорт;

- свидетельство о праве собственности (либо выписка из ЕГРН);

- договор купли-продажи с описанием состояния недвижимости (либо договор участия в долевом строительстве);

- акт приема-передачи объекта;

- чеки, счета, квитанции на приобретение строительных и отделочных материалов;

- договоры и акты приема-передачи с подрядчиками (либо расписки) с наименованием отделочных работ по ОКВЭД 43.

Проверяйте договоры с ИП, чтобы все реквизиты, печати, подписи были на месте. При заключении договора с физлицом не забудьте про паспортные данные.

Если жилье в общей собственности супругов, понадобятся свидетельство о браке и соглашение, как распределить имущественный вычет между мужем и женой.

Алгоритм оформления вычета шаг за шагом

По закону есть два способа, как сделать налоговый вычет за ремонт квартиры, приобретенной без отделки.

Имущественный вычет через налоговую инспекцию

Оформляется по окончании года, в котором приобреталось жилье и проводился ремонт, или позже. Срок давности отсутствует, так что заявить о праве на вычет можно даже спустя несколько лет. Возврату подлежит налог за три года, предшествующих обращению в ФНС, но не ранее года, когда проводился ремонт.

- Заполнить декларацию 3-НДФЛ. Проще всего это сделать в личном кабинете физического лица на сайте nalog.ru.

- Предоставить справку 2-НДФЛ от работодателя.

- Предоставить копии документов о приобретении жилья, о затратах на материалы и отделочные работы.

- Заполнить заявление о возврате суммы излишне уплаченного налога.

Теперь налоговые органы автоматически получают данные от банков и формируют для налогоплательщика предзаполненное заявление на возврат налога за предыдущий год. По данным, поступившим до 1 марта, заявление генерируется до 20 марта. Если сведения внесены позже, то оно появляется в течение 20 дней. Просто проверьте заявление в личном кабинете на сайте ФНС и подтвердите его электронной подписью.

Имущественный вычет у работодателя

Разрешается оформить сразу после окончания ремонта, не дожидаясь следующего года. Этот способ не требует заполнения декларации 3-НДФЛ, но придется лично и неоднократно посетить ФНС.

- Написать заявление (в произвольной форме) в налоговую инспекцию, чтобы получить уведомление о праве на вычет.

- Предоставить копии документов.

- Получить уведомление для бухгалтерии (через 30 дней после подачи заявления).

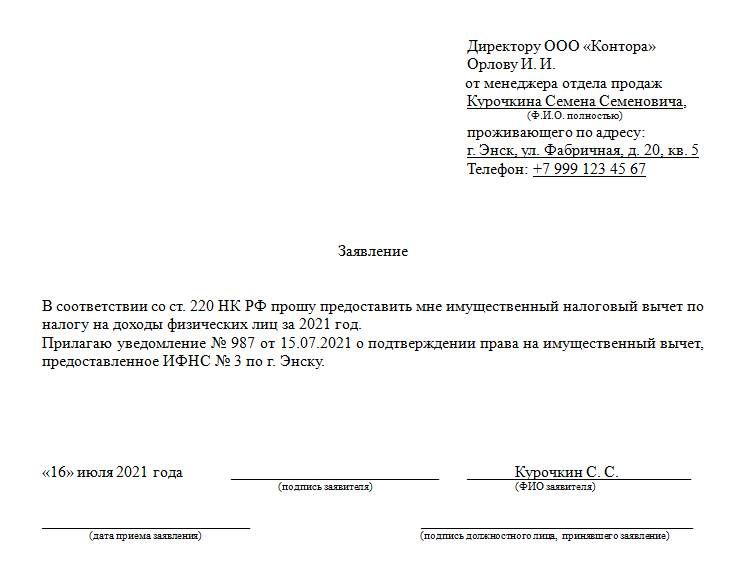

- Предоставить работодателю уведомление из ФНС и заявление (в произвольной форме) на имя руководителя о возврате налога.

Сроки возврата

При оформлении через Федеральную налоговую службу ожидайте возврат налога в течение 4 месяцев: сначала камеральная проверка (до 3 месяцев), затем 1 месяц на перечисление денежных средств.

Новый упрощенный порядок уменьшает срок возврата налога до 1,5 месяца.

У работодателя вычет оформляется за 30 дней (уведомление из ФНС) + пара дней на подачу заявлений. Начиная со следующего месяца, бухгалтерия выдает заработную плату, не удерживая НДФЛ, то есть, не 87 % дохода, а все 100. И так до конца года или пока не закончится возвращаемая сумма.

Независимо от месяца, когда завершился ремонт в новой квартире, работодатель обязан вернуть налог по имущественному вычету с января текущего года. Если для этого недостаточно суммы НДФЛ, который подлежит перечислению в бюджет, бухгалтерия обращается в налоговую службу согласно ст. 231 НК РФ.

Об авторе статьи

- Аналитик, переводчик, предприниматель. Мама троих детей, в свободное от семьи время пишет статьи для профильных сайтов.

Нажимая на кнопку "Отправить", я принимаю условия Пользовательского соглашения.