Калькулятор расчета патента ИП на 2024 год

Налоговый расчет патента в 2024 году — это определение суммы взноса по формуле из Налогового кодекса (глава «Патентная система налогообложения») с учетом региональных нормативных актов и регулировок. Патентная система налогообложения устанавливается муниципалитетами, поэтому стоимость патента для разных регионов отличается.

Патент возможен только для индивидуальных предпринимателей, юридические лица не имеют права работать с этой системой налогообложения. Патент заменяет уплату НДС и НДФЛ. Также при патентной системе не требуется сдавать налоговую декларацию.

Какие ИП вправе перейти на патент

Для перехода на ПСН предпринимателю необходимо выполнять следующие условия:

- Осуществлять деятельность, дающую возможность на применение патента. Полный перечень указан в п. 2 ст. 346.43 НК РФ. В основном это транспортные перевозки, розничная торговля и различные виды услуг населению.

- Иметь не более 15 наемных сотрудников.

- Не превышать потенциально возможный годовой доход по регионам — 1 млн рублей. Субъект федерации, в котором работает ИП, вправе установить более низкую планку потенциального дохода.

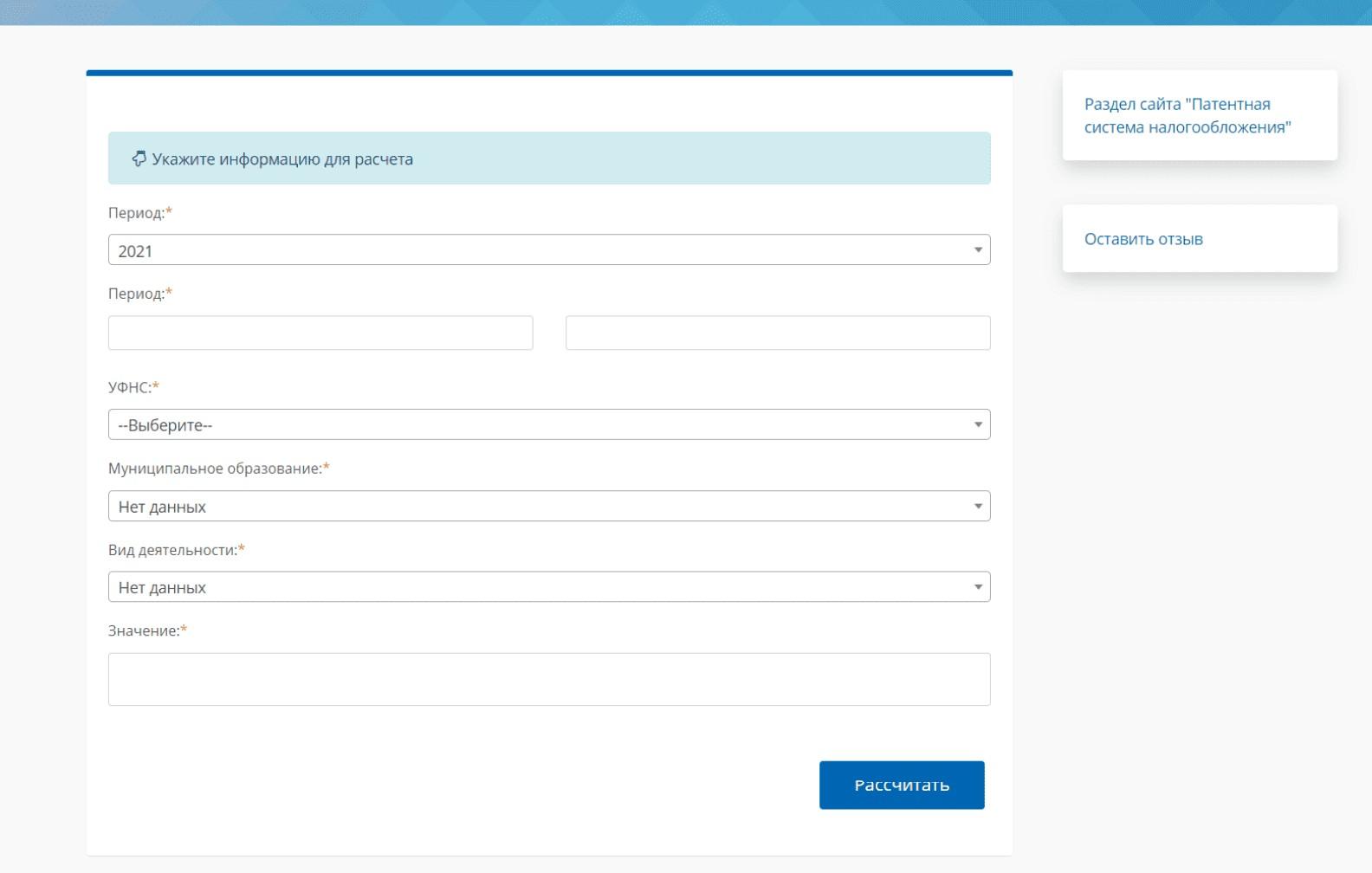

На нашем сайте мы разбираем официальный калькулятор по видам деятельности для патентной системы налогообложения в 2024 году для ИП от Федеральной налоговой службы России. В нем уже предусмотрены все необходимые данные по всем регионам РФ. Вам остается только выбрать подходящие для вас значения.

При расчете учитываются регион, вид деятельности ИП и количество сотрудников.

Справка: как пользоваться калькулятором

Рассмотрим подробнее, как рассчитать сумму патента для ИП для определенного вида деятельности с помощью нашего онлайн-калькулятора.

Шаг 1. Выберите год и срок деятельности ПСН.

Выберите текущий год и укажите срок, на который планируете получить ПСН. Он зависит от вашего желания.

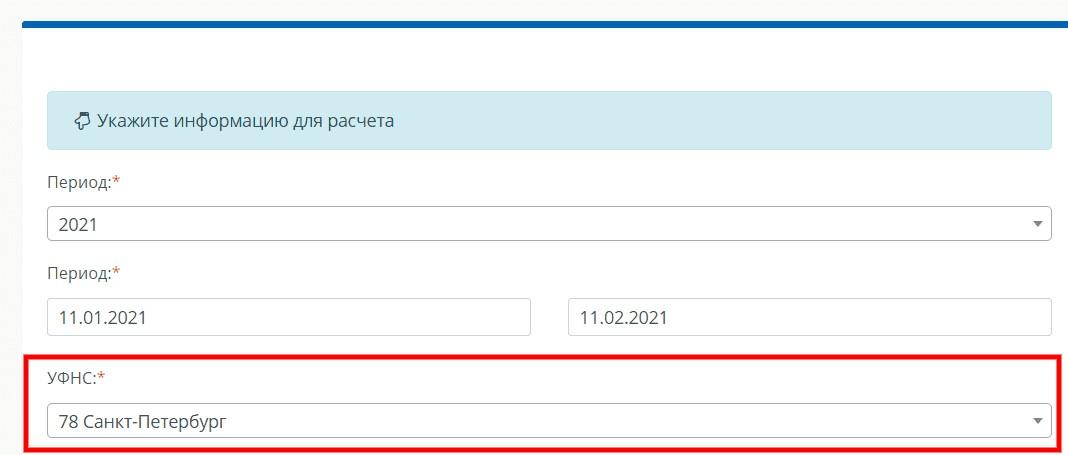

Шаг 2. Укажите регион (область, край, город федерального значения).

Сначала выберите налоговую региона:

Далее выберите МО, в котором вы зарегистрированы и планируете вести предпринимательскую деятельность.

Для городов федерального значения (Санкт-Петербург и Москва) и для некоторых других регионов (например, Сахалин) указывать МО в калькуляторе не нужно — после выбора города (коды 50, 78 и 65 соответственно) эта графа даже не отображается.

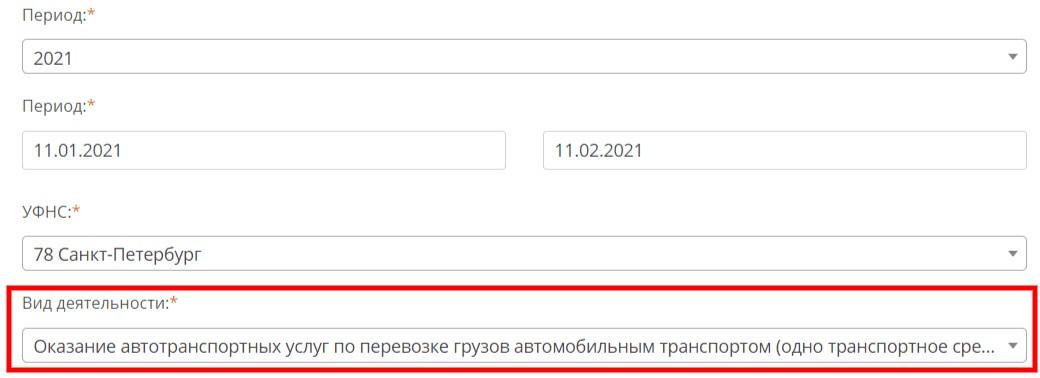

Шаг 3. Укажите вид деятельности.

Выберите из списка калькулятора тот бизнес, который вы ведете (или еще только планируете вести). Самостоятельно вписать ничего не получится, так как этот перечень утвержден законодательством.

Список понятен: вместо цифровых кодов в нем названия, сориентироваться в которых несложно. Но неудобно то, что позиции в списке идут не по алфавиту, так что придется листать его в поисках своего бизнеса.

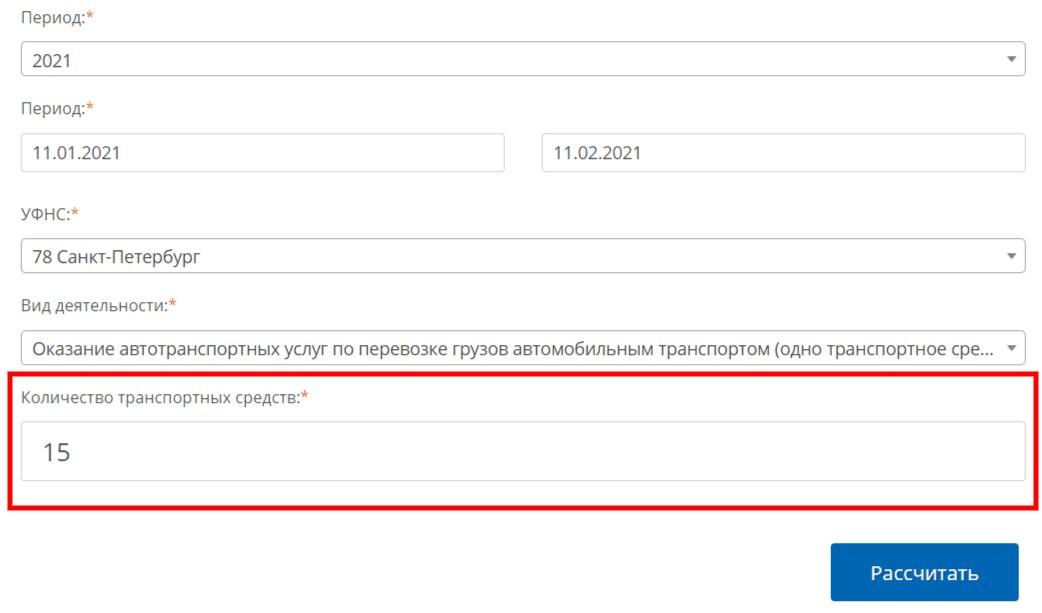

Шаг 4. Укажите значение показателя, характерного для вашего вида деятельности.

Для грузоперевозок это количество автомобилей или грузоподъемность авто, для розничной торговли — количество торговых точек. Для многих видов деятельности основной показатель — среднесписочная численность сотрудников.

Шаг 5. Нажмите на кнопку «Рассчитать» и получите примерный результат.

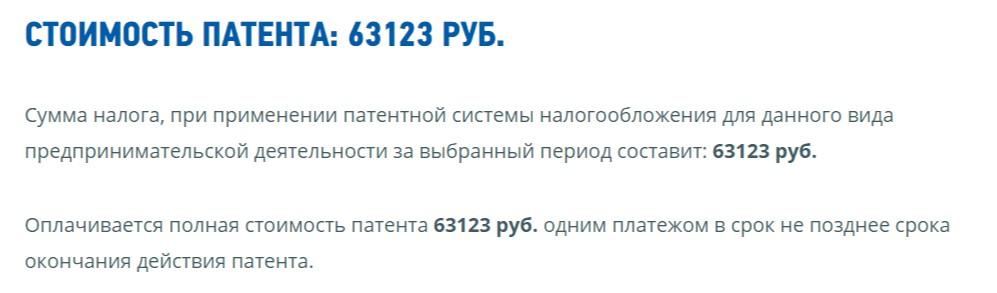

В нормативах ФНС указано, как рассчитать патент для ИП розничная торговля — действуйте аналогично: введите в калькулятор основные параметры бизнеса, нажмите на кнопку «Рассчитать» и посмотрите величину налога на 2024 год. После расчета вы получаете все необходимые справочные данные:

- срок патента;

- его стоимость;

- количество платежей;

- сумму платежей.

Напомним еще раз, что калькулятор расчет патента на 2024 год взят с официального сайта ФНС РФ, сомневаться в нем не стоит. Даже наоборот, если вдруг в вашей местной налоговой по тем же самым параметрам вам скажут совершенно другую сумму, то вы вправе приводить в качестве аргумента наши данные. Они вернее.

Как ИП начать применять патент

Переход на патент индивидуальный предприниматель осуществляет добровольно. Наряду с работой по патенту ИП имеет возможность осуществлять другие виды деятельности на иных налоговых системах: ОСН, ПСН, ЕНВД.

Разрешается использовать патентную систему для следующих видов деятельности:

|

Начинают применять патент с начала календарного года (если ИП переходит с УСН на ПСН) или в любой момент при оформлении ПСН на новый вид деятельности. Получают его на весь год или на несколько месяцев. Предприниматель вправе приобрести несколько патентов на разные виды деятельности и применять их одновременно.

Чтобы получить патент на выбранный вид деятельности, необходимо предоставить в ИФНС заявление, в котором указать вид деятельности и срок, на который вы хотите оформить патент.

Если заявление подано правильно, ИФНС обязана в течение пяти рабочих дней выдать патент. В патенте укажут его стоимость и сроки оплаты. Сроки перечисления налога зависят от того, на какой срок получен патент:

- меньше 6 месяцев — перечисляют до конца действия патента;

- 6–12 месяцев — 1/3 перечисляется в течение 90 дней с начала действия патента, 2/3 — до конца его действия.

Если в новом году ИП захочет продолжить использовать ПСН, ему придется получить новый патент в ИФНС. Если же продолжать применение патента в следующем году не планируется, допускается выбрать другую систему налогообложения.

Какие изменения ждут ИП на патенте в 2024 году

В 2020 году основное новшество относилось к порядку применения ИП на патенте онлайн-касс. До 1 июля 2019 года ИП на патенте имели возможность не применять онлайн-ККТ при любом виде деятельности. В этом случае по требованию покупателя выдавался документ, который подтверждает расчеты за товары и услуги.

После 01.01.2019 все ИП обязаны зарегистрировать онлайн-кассу и начать с ней работать, если их вид деятельности указан в пунктах 3, 6, 9–11, 18, 28, 32, 33, 37, 38, 40, 53, 56 и 63 пункта 2 статьи 346.43 НК РФ (различные бытовые услуги, но не все).

Использовать онлайн-ККТ теперь должны абсолютно все ИП, в том числе те, которые ранее были от этой обязанности освобождены:

- ремонт и пошив одежды и обуви;

- изготовление ключей;

- услуги прачечных и химчистки;

- ремонтные работы;

- репетиторство и другие.

В 2021 году основное нововведение — расширение перечня разрешенных видов деятельности. Для ИП, занимающихся торговлей и общепитом, увеличена максимальная площадь торгового зала — с 50 м² до 150 м². Корректная формула расчета патента 2023 года такова:

Н = НБ * 6%, где:

- Н — налог;

- НБ — налоговая база;

- 6% — ставка.

Основное новшество 2022 года — введение ПСН на федеральной территории «Сириус». Это то место, где проходила зимняя Олимпиада 2014 года в Сочи.

В 2023 и 2024 годах значимых изменений в ПСН не было.

У вас получилось рассчитать стоимость патента на 2024 год? Мы рады, что смогли помочь, и будем рады вашим комментариям и вопросам.

Об авторе статьи

- Я главный редактор сайта Сашки Букашки.

Опыт работы с правовой информацией - более 15 лет.

Последние публикации автора

- 24.02.2025ЕщеДосрочная пенсия для медиков: когда можно выйти на заслуженный отдых раньше

- 14.02.2025ЕщеЖилищные алименты на ребёнка: разбираемся

- 28.01.2025НалогиНа что влияет статус налогового резидента или нерезидента РФ

- 23.01.2025НалогиС 2025 года ввели туристический налог. Что нужно про него знать туристам?

Нажимая на кнопку "Отправить", я принимаю условия Пользовательского соглашения.